Обновлено 6 марта 2024 года

Когда рынок переживает спад, некоторые трейдеры решают приостановить торговлю и просто переждать турбулентность. Но для других медвежьи рынки могут означать возможность испытать новые торговые методы. Один из самых популярных — короткие продажи. Посмотрим, как работают короткие продажи и почему они могут быть приоритетным методом на падающем рынке.

Что такое короткие продажи?

В торговле обычно есть два пути: открыть длинную или короткую позицию. В первом случае трейдеры ожидают роста цен и надеются извлечь из этого выгоду. В коротких продажах все происходит наоборот. Если трейдер открывает короткую позицию, это означает, что у него есть некоторые основания полагать, что цена актива будет падать.

Как работают короткие продажи?

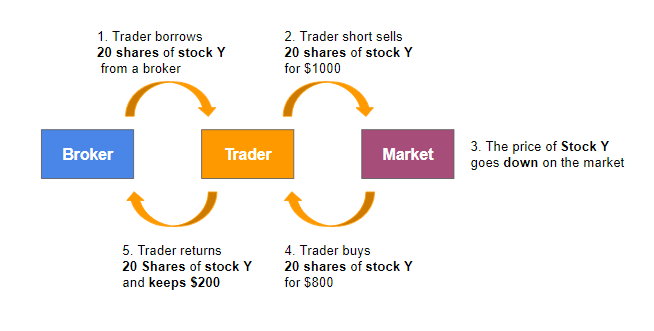

Как правило, при открытии длинной позиции актив покупается. Торговля с короткими продажами предполагает открытие коротких позиций по активам, которыми трейдер не владеет. Таким образом, их берут взаймы у брокера. Трейдер ожидает, что цена упадет, а активы можно будет вернуть и заработать на разнице. Короткие продажи доступны у различных активов, в том числе акций, иностранных и криптовалют, сырьевых товаров. Чтобы понять суть коротких продаж акций, взгляните на приведенный ниже пример.

В случае с CFD — контрактами на разницу — нет необходимости покупать или продавать сами активы. Вместо этого трейдеры прогнозируют направление движения цен. В случае коротких продаж цена должна пойти вниз. Если ваш прогноз верен, вы сможете получить положительный результат.

Если вы хотите получить больше информации об этом торговом методе, посмотрите это обучающее видео с примерами из трейдрума IQ Option.

Почему стоит пробовать короткие продажи?

Для коротких продаж у инвесторов и трейдеров может быть ряд причин. Ниже приведены самые распространенные.

Попытка извлечь выгоду из падающего рынка

Обычно трейдеры пытаются купить активы по более низкой цене, а затем продать по более высокой. Но на медвежьем рынке, когда цены падают по всем направлениям, это невозможно.

Короткие продажи открывают альтернативу: сначала продать активы по более высокой цене, а затем выкупить их обратно, когда цена снизится. Таким образом, нет необходимости ждать восстановления рынка: может открыться шанс добиться положительного результата, пока рынок все еще находится в упадке.

Кроме того, волатильность рынка вызывает значительные ценовые колебания. Это может открыть больше торговых возможностей в краткосрочной перспективе, чем на стабильном рынке. Однако волатильность может повлечь за собой дополнительные риски. Потому, прежде чем действовать, нужно учитывать данные факторы.

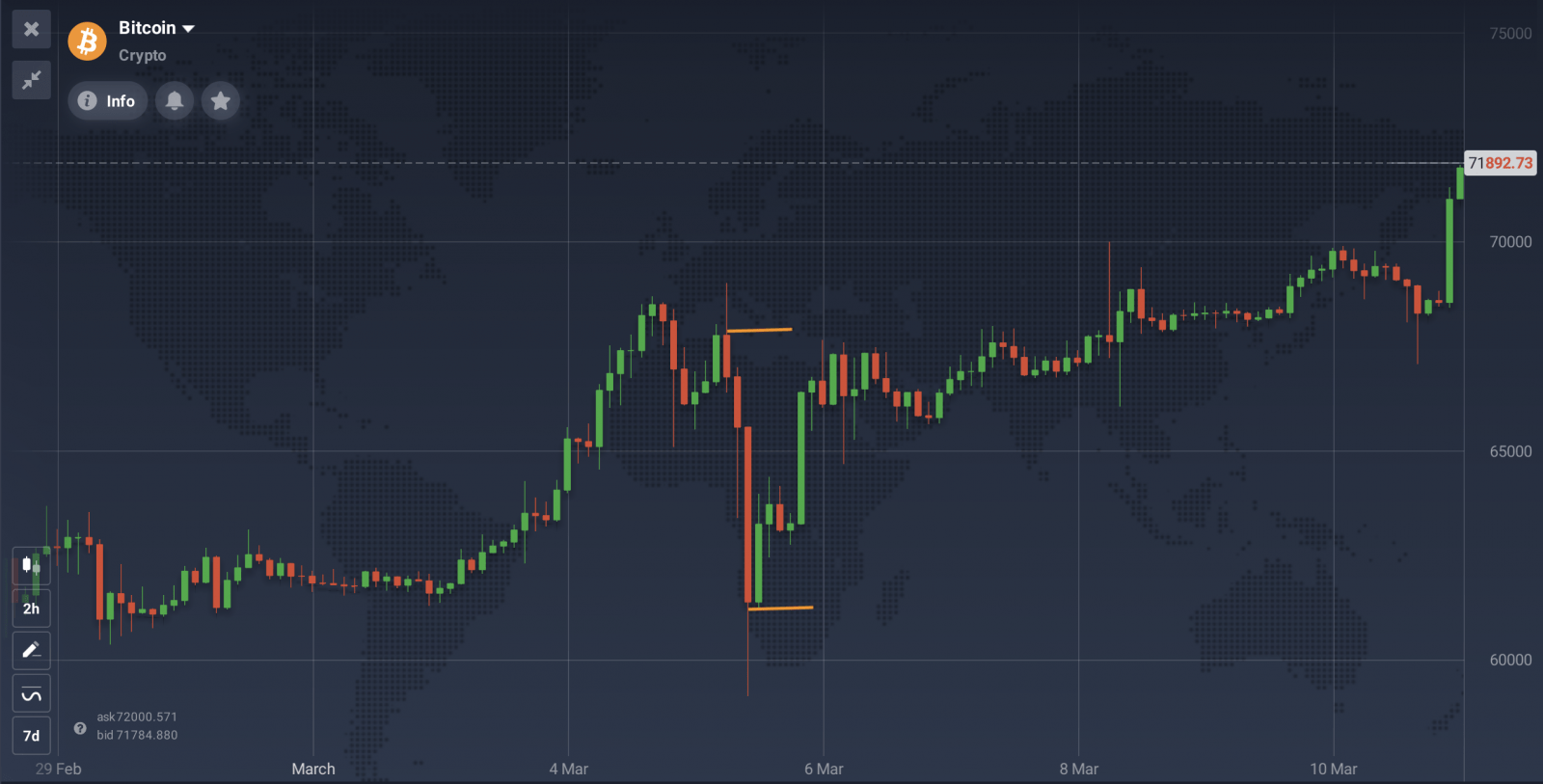

Вот пример колебаний цен на активы, которые могли быть частью коротких продаж на криптовалютах. Вы можете заметить, что цена биткоина отскочила вниз во время общего восходящего тренда в течение одного дня. Если бы трейдер правильно предсказал это движение, он мог бы продать биткоин в короткую и получить положительный результат.

Хеджирование

Короткие продажи также могут использоваться в качестве инструмента хеджирования для защиты капитала от краткосрочной рыночной волатильности. Для этого трейдеры открывают позицию в направлении, противоположном уже открытой длинной позиции. Таким образом, если цена продолжит снижаться, прибыль от короткой позиции можно использовать для покрытия убытков длинной позиции.

Короткие продажи CFD: плюсы и минусы

Теперь обрисуем основные преимущества коротких продаж CFD и потенциальные риски.

Плюсы

Меньший размер инвестиции

Одним из наиболее важных преимуществ коротких продаж CFD является возможность торговать разницей в цене. Нет необходимости покупать сам актив, что часто требует меньших инвестиций. Например, на платформе IQ Option трейдеры имеют возможность совершать сделки от 1 доллара.

Кредитное плечо

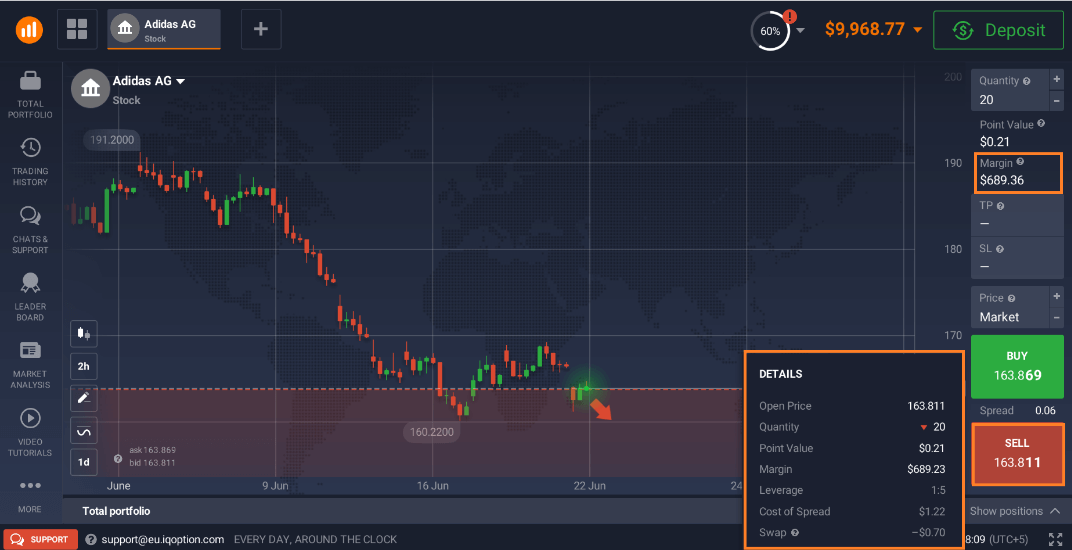

Торговля CFD часто предполагает наличие маржинального счета, где трейдеры могут использовать кредитное плечо для открытия более крупных позиций. Основная концепция маржинальной торговли — возможность торговать средствами, превышающими размер первоначального депозита. Это может дать трейдерам шанс получить большую прибыль от своих инвестиций. Однако важно иметь в виду, что использование кредитного плеча также может привести к большим убыткам. Поэтому стоит взвесить все риски, прежде чем применять плечо в сделках. Чтобы узнать больше о маржинальной торговле, читайте эту статью: Маржинальная торговля: принципы работы

В маржинальной торговле важно внимательно следить за уровнем маржи. Если цена актива внезапно растет, возможно, придется дополнительно пополнять счет, тем самым подвергая риску большую часть вашего капитала. Это действие может потребоваться для удержания открытой позиции.

Чтобы следить за сделками и никогда не упускать подходящее время для выхода из сделки, можно применять уровни Стоп-лосса и Тейк-профита.

Доступность

Когда рынок снижается, спрос на короткие продажи растет. Таким образом, может появиться много трейдеров, пытающихся применять короткие продажи на ограниченном количестве активов. Некоторые могут быть недоступны обычному трейдеру. Однако с CFD этой проблемы не существует: поскольку вы не покупаете никаких активов, проблема с ограниченным числом активов отпадает.

Минусы

Короткие продажи не являются безрисковыми: есть несколько важных вещей, о которых надо знать, прежде чем действовать.

Потенциально высокие убытки

Когда трейдер покупает актив (открывает длинную позицию), наименьший возможный результат сделки равен 0. Например, если акцию купили за 100 долларов, то самый большой размер убытков составит 100 долларов. Цена акции не может упасть ниже. Однако в коротких продажах убытки этим не ограничены. Нет никаких ограничений того, насколько высоко может подняться цена: она может продолжать расти в течение долгого периода времени.

Некоторые брокеры предоставляют инструменты управления рисками, которые трейдеры могут использовать для управления убытками. Например, на платформе IQ Option есть опция автозакрытия убыточной позиции по CFD при достижении порога -50%.

Короткие продажи с CFD могут открыть многообещающие возможности. Но также возможны и серьезные риски, особенно при использовании кредитного плеча. Оно может значительно увеличить прибыль, но также делает сделки более рискованными и может привести к большим убыткам. Поэтому обязательно оцените маржу и ставки кредитного плеча, прежде чем нажимать кнопку «Продать» в трейдруме.

Выводы

Короткие продажи могут открыть возможность торговать на падающем рынке. При коротких продажах с CFD такой метод может предложить интересные торговые возможности и потенциально более высокую доходность. Однако метод также сопряжен с рядом рисков, поэтому каждому трейдеру нужно держать их в уме, чтобы принять рациональное решение. Инструменты управления рисками, например Стоп-лосс и Тейк-профит, тоже полезны в управлении возможными убытками.