A estratégia Martingale é 100% acessível a todos os traders. É uma das abordagens comuns à negociação e é por isso que é bastante popular entre os traders. Já existe há anos e muitos traders a usam ou a combinam com outras estratégias. Vamos analisar mais de perto os prós e os contras e ver como ela pode ser aplicada na prática.

Como funciona?

Essa estratégia pode funcionar com qualquer instrumento, mas é amplamente usada na negociação em Forex: ela se baseia na teoria da reversão média: as moedas tendem a ser negociadas em intervalos ao longo do tempo, assim, os mesmos níveis podem ser revisitados várias vezes. Embora definitivamente ajude se você tiver uma compreensão do mercado, a estratégia Martingale não depende disso.

O princípio por trás dessa abordagem é bastante simples: o trader dobra a quantia de investimento cada vez que a negociação anterior fecha com uma perda, até que, eventualmente, uma negociação feche no dinheiro (in the money). Isso permite a possibilidade de gerar lucro e cobrir as perdas anteriores devido a um investimento dobrado.

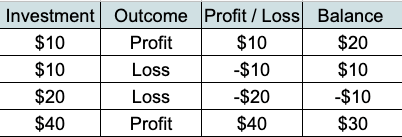

Aqui está um exemplo muito simples de como ela pode ser aplicada:

1) Digamos que estou começando com um saldo de $ 10 e faço um investimento, com minha primeira negociação fechando no dinheiro (in the money).

2) Eu abro uma nova negociação com o mesmo investimento, mas essa negociação termina fora do dinheiro (out of money), fazendo com que eu perca $ 10.

3) De acordo com a estratégia Martingale, duplico meu próximo investimento para $ 20.

4) Se minha próxima negociação fechar fora do dinheiro (out of money) novamente, duplico o próximo investimento para $ 40. Caso a negociação feche com perda, mais uma vez, duplico meu próximo investimento. Se essa negociação for fechada no dinheiro (in the money), o lucro cobrirá todas as minhas perdas anteriores.

Obviamente, na negociação de Forex, pode haver certo lucro ou perda e isso não é necessariamente um retorno de 100%. Na prática, você pode definir um nível Take Profit ou Stop Loss para ajustar sua ordem para fechar em determinado nível de lucro e perda e manter o mesmo movimento para cada nova negociação.

Os prós e os contras

Como já foi mencionado, esta tática baseia-se na multiplicação do investimento após cada operação fora do dinheiro (out of money), possibilitando cobrir as perdas e até gerar lucro nas condições adequadas de mercado. No entanto, esta abordagem também pode levar a uma maior perda no caso de várias negociações fecharem fora do dinheiro (out of money).

Esta estratégia requer prática mínima e, ao mesmo tempo, um suprimento ilimitado de fundos. Embora a última negociação bem-sucedida cubra as perdas das anteriores, na vida real, nem todo trader pode continuar dobrando o tamanho da negociação.

É por isso que é muito importante decidir sobre um plano de negociação que determine a duração da sequência de negociação (a quantidade de negociações consecutivas) e seu limite de perda (drawdown) para ela. Depois que uma sequência de negociações termina, independentemente do resultado, é importante seguir em frente para reduzir suas possíveis perdas.

Conclusão

Como você pode ver, a estratégia Martingale tem um conjunto de regras a serem seguidas e pode ser usada para cobrir perdas anteriores e possivelmente gerar lucro potencial. Mas também pode aumentar o risco de sofrer perdas muito maiores e, para alguns traders, pode ser inaceitável.