Das Management von Gewinnen und Verlusten über Stop-Loss und Take-Profit (SL/TP) ist eines der wichtigsten Konzepte des Devisenmarkts. Das tiefe Verständnis der zugrunde liegenden Prinzipien und Mechanismen ist extrem wichtig für den Handel mit Devisen.

Stopp-Loss ist ein Auftrag zum automatischen Schließen einer Position, den Sie Ihrem Devisenbroker erteilen. Take-Profit (TP) funktioniert in der gleichen Weise, sodass Sie als Händler einen Gewinn festsetzen können, wenn ein bestimmtes Kursniveau erreicht wird. SL/TP werden deshalb genutzt, um den Markt zu verlassen. Vorzugsweise auf dem richtigen Weg und im richtigen Moment. Es gibt verschiedene Strategien, was die Entscheidungsfindung erschwert, aber dem Händler zusätzliche Möglichkeiten bietet.

Stop-Loss-Aufträge eröffnen

Was ist Stop-Loss und warum wird das von jedem beim Handeln genutzt? Durch einen Stop-Loss-Auftrag bestimmen Sie den Geldbetrag, den Sie für jedes einzelne Geschäft zu riskieren bereit sind.

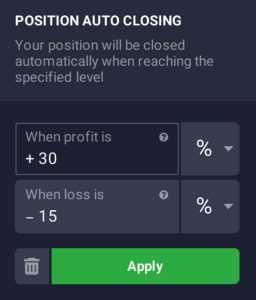

Die Handelsplattform IQ Option berechnet den angegebenen Betrag als Prozentsatz Ihres ursprünglichen Investments.

Die Handelsplattform IQ Option berechnet den angegebenen Betrag als Prozentsatz Ihres ursprünglichen Investments.

Das Begrenzen von Verlusten zum richtigen Zeitpunkt ist eine Fähigkeit, die alle Händler früher oder später lernen müssen, um ein bestimmtes Erfolgsniveau zu erreichen. Professionelle Händler gehen davon aus, dass es klug ist, Stop-Losses an Marktbedingungen anzupassen und nicht nur den Geldbetrag zu bestimmen, den Sie zu opfern bereit sind. Es kann auch sinnvoll sein, technische Analysen einzubeziehen. Und denken Sie an diese einfache Händlerweisheit: Es ist wichtig, schon vor dem Eröffnen einer Position zu wissen, wann Sie aussteigen sollten.

Es gibt drei grundlegende Möglichkeiten, die optimalen Stop-Loss-Punkte festzulegen:

Prozentualer Stopp. Bestimmen Sie die Stop-Loss-Position auf der Grundlage des Kapitals, das Sie zu einem bestimmten Zeitpunkt riskieren möchten. In diesem Fall hängt die Verlustbegrenzung wesentlich von Ihrem gesamten Kapital und dem investierten Geldbetrag ab. Denken Sie daran, dass Experten dazu raten, nicht mehr als 2 % Ihres Handelskapitals in ein einzelnes Geschäft zu stecken.

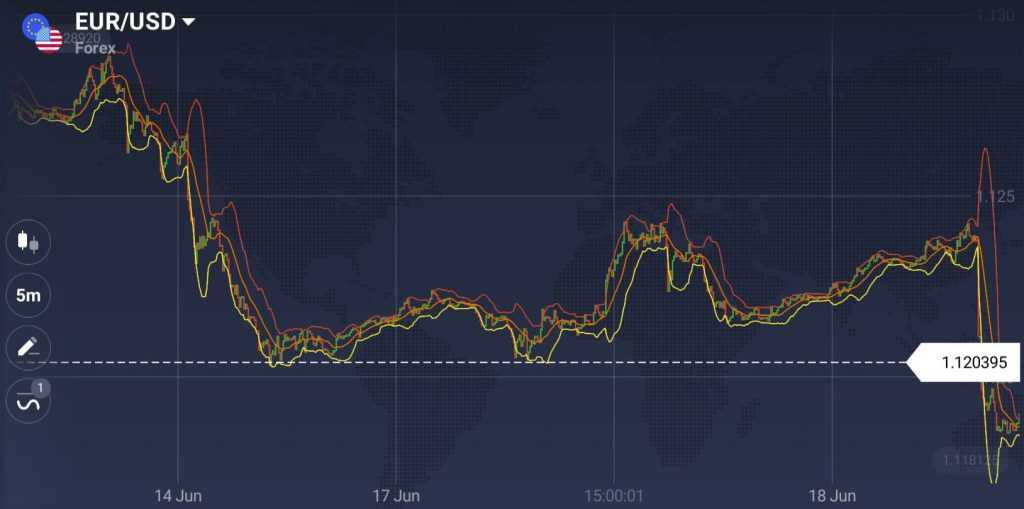

Chart-Stopp. Diese Methode orientiert sich stärker an der technischen Analyse als die anderen. Sie weist darauf hin, dass auch Unterstützungs- und Widerstandsebenen dabei helfen können, die optimalen SL-/TP-Punkte zu bestimmen. Stop-Loss jenseits der Unterstützungs-/ Widerstandsebenen zu setzen, ist eine Möglichkeit. Wenn der Markt hinter diesen Bereichen agiert, ist es wahrscheinlich, dass sich der Trend gegen Sie fortsetzt. Und es ist Zeit, zu retten, was von Ihrem Investment übrig geblieben ist.

Volatilitäts-Stopp. Volatilität ist etwas, was Händler nicht verpassen möchten. Sie kann sich von Wert zu Wert stark unterscheiden und somit die Handelsresultate außerordentlich beeinflussen. Zu wissen, wie stark ein Währungspaar oder eine Aktie schwanken kann, ist eine große Hilfe bei der Bestimmung optimaler Stop-Loss-Punkte. Volatile Werte können eine größere Risikotoleranz und somit höhere Stop-Loss-Niveaus erfordern.

Es kann eine gute Idee sein, Ihr eigenes SL-/TP-System durch Kombination verschiedener Ansätze zu formieren. Es sollte an Ihrer Handelstrategie und den Marktbedingungen ausgerichtet sein.

Die Nutzung von SL/TP entbindet Sie von der Notwendigkeit, auf das Erreichen eines bestimmten Kursniveaus zu warten. Schließen Sie einfach das Geschäft, wenn der Markt unvorhersehbare Kursbewegungen erfährt. Aber lassen Sie Ihre Emotionen aus dem Spiel. Haben Sie jemals bemerkt, wie verheerend emotionales Handeln ausgehen kann? Das gleiche passiert, wenn Sie einen Stop-Loss-Auftrag platzieren und Ihrer Handelsstrategie nicht genügend Zeit zur Bestätigung geben.

Stop-Loss ist nicht einfach der Ausstiegspunkt, Stop-Loss wird gesetzt, um der „Invalidisierungspunkt“ Ihrer aktuellen Handelsidee zu werden. Mit anderen Worten sollte bewiesen sein, dass Ihre ausgewählte Strategie nicht funktioniert. Sonst kann es besser sein, zu warten.

Take-Profit-Aufträge eröffnen

Stop-Loss und Take-Profit funktionieren gleich, aber ihre Niveaus werden unterschiedlich bestimmt. Stopp-Loss-Signale dienen dazu, die Kosten eines fehlgeschlagenen Handels zu begrenzen, während Take-Profit-Aufträge Händlern die Gelegenheit geben, einen Gewinn zum Höhepunkt des Geschäfts zu realisieren.

Die Realisierung von Gewinnen zum richtigen Zeitpunkt ist genauso wichtig wie das Setzen von optimalen Stop-Loss-Signalen. Der Markt ist ständig in Bewegung, und was wie ein positiver Trend aussieht, kann sich in Sekunden zu einem Absturz umkehren. Man könnte sagen, es ist auf jeden Fall besser, dann einen respektablen Gewinn einzustreichen, als zu warten und Ihre potentiellen Auszahlungen zu riskieren. Aber denken Sie daran, dass vorzeitiges Schließen des Geschäfts ebenfalls nachteilig ist, da dies einen Teil Ihres möglichen Gewinns verschenkt. Zu langes Warten kann gleichermaßen schaden.

Die Kunst bei Take-Profit-Aufträgen ist es, den richtigen Moment herauszufinden und das Geschäft zu schließen, bevor sich der Trend umkehrt. Werkzeuge der technischen Analyse können sehr hilfreich dabei sein, die Umkehrpunkte zu bestimmen. Wählen Sie zwischen Bollinger-Bändern, dem RSI (Relativer-Stärke-Index) oder dem ADI (Average Directional Movement Index). Diese Indikatoren sind am besten für den Zweck des SL-/TP-Managements geeignet.

Diverse Händler empfehlen ein Risiko-/Ertragsverhältnis von 1:2. In diesem Fall erzielen Sie auch dann langfristig Gewinn, wenn die Anzahl der Verluste der Anzahl der erfolgreichen Geschäfte entspricht. Bestimmen Sie ein optimales Risiko/Ertragsverhältnis, das zu Ihrer persönlichen Strategie passt und denken Sie daran, dass es kein Universalrezept gibt, das für jeden Händler und jeden Vermögenswert funktioniert.

Zur Erinnerung

Vergessen Sie nicht, dass SL/TP nur ein weiteres Werkzeug in Ihrem umfangreichen Handelsportfolio ist. Die Fähigkeiten eines Händlers sind nicht auf die richtige Verwendung von Indikatoren und Stop-Loss-/Take-Profit-Aufträgen beschränkt. Lassen Sie kein automatisches System für Sie handeln. Stützen Sie sich höchstens darauf, um Ihre Geschäfte und Emotionen besser unter Kontrolle zu halten. Es kann einige Zeit dauern, bis Sie die Grundlagen von SL-/TP-Aufträgen beherrschen, aber wenn Sie es geschafft haben, verfügen Sie über eine weitere unbedingt notwendige Fähigkeit für den Handel.