การจัดการด้วย Stop-loss และ take-profit (SL/TP) คือหนึ่งในแนวคิดที่สำคัญที่สุดของฟอเร็กซ์ ทำความเข้าใจอย่างลึกซึ้งของหลักการและกลไกคือสิ่งสำคัญต่อการเทรดฟอเร็กซ์แบบมืออาชีพ

Stop-loss คือคำสั่งที่คุณส่งไปที่โบรกเกอร์ฟอเร็กซ์เพื่อปิดตำแหน่งอัตโนมัติ Take-profit ทำงานในแบบเดียวกัน คือให้คุณล็อกผลกำไรเมื่อถึงระดับราคาที่กำหนด SL/TP จึงถูกใช้เพื่อออกจากตลาด โดยเฉพาะอย่างยิ่งในวิธีที่เหมาะสมและในเวลาที่เหมาะสม มีกลยุทธ์หลายอย่าง ทำให้การตัดสินใจยากขึ้น แต่ยังให้โอกาสเพิ่มเติมแก่นักเทรด

การเปิดคำสั่ง stop-loss

อะไรคือ stop-loss และทำไมถึงใช้ในการเทรด? ด้วยการเปิด stop-loss คุณกำหนดจำนวนเงินที่คุณต้องการเสี่ยงในกรณีของแต่ละดีล

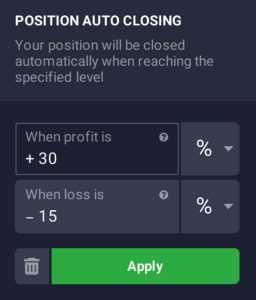

แพลตฟอร์มการเทรด IQ Option คำนวณจำนวนเงินดังกล่าวเป็นเปอร์เซ็นต์ของเงินทุนเริ่มต้นของคุณ

แพลตฟอร์มการเทรด IQ Option คำนวณจำนวนเงินดังกล่าวเป็นเปอร์เซ็นต์ของเงินทุนเริ่มต้นของคุณ

การตัดส่วนเสียออกในช่วงเวลาที่เหมาะสมคือทักษะที่นักเทรดทั้งหมดต้องเรียนรู้ไม่ช้าก็เร็วหากพวกเขาต้องการประสบความสำเร็จ นักเทรดมืออาชีพเชื่อว่าเป็นการดีกว่าที่จะปรับ stop-losses ตามเงื่อนไขตลาด ไม่เพียงแต่จำนวนเงินที่คุณพร้อมจะนำมาเสี่ยง การวิเคราะห์ทางเทคนิคเพื่อประกอบการพิจารณาสามารถนำไปใช้ได้จริงได้ และจำไว้ว่านักเทรดส่วนใหญ่เห็นด้วยว่า: จำเป็นต้องรู้ว่าเมื่อใดที่จะออกจากการเทรดก่อนที่จะเปิดตำแหน่ง

มีสามวิธีหลักในการกำหนดจุด stop-loss ที่เหมาะสม:

- Percentage Stop กำหนดตำแหน่ง stop-loss อ้างอิงตามจำนวนของเงินทุนที่คุณต้องการเสี่ยงในแต่ละช่วงเวลา Stop-loss ในกรณีนี้จะอาศัยเงินทุนทั้งหมดของคุณและจำนวนเงินที่ลงทุนไปแล้ว โปรดจำไว้ว่าผู้เชี่ยวชาญสนับสนุนการจัดสรรทุนการเทรดของคุณไม่เกิน 2% ให้กับดีลเดียว

- Chart Stop วิธีนี้เป็นการวิเคราะห์เชิงเทคนิคมากกว่าวิธีอื่น มันกลับกลายเป็นว่าแนวรับและแนวต้านสามารถช่วยเรากำหนดจุด SL / TP ที่เหมาะสมได้ การตั้ง Stop-Loss เกินระดับแนวรับ / แนวต้านเป็นวิธีหนึ่งที่จะทำได้ เมื่อตลาดเทรดเกินกว่าพื้นที่เหล่านี้ มีโอกาสดีที่แนวโน้มจะยังคงเป็นไปตามที่คุณต้องการ ได้เวลาใช้สิ่งที่เหลืออยู่ในการลงทุนของคุณ

- Volatility Stop Volatility คือบางอย่างที่นักเทรดไม่อยากพลาด มันอาจแตกต่างกันอย่างมากจากสินทรัพย์ต่อสินทรัพย์ จึงสร้างผลกระทบอย่างมากต่อผลการเทรด การรู้ว่าคู่สกุลเงินหรือหุ้นสามารถเคลื่อนไหวได้เท่าไหร่จะช่วยในการกำหนดจุด stop-loss ที่เหมาะสมที่สุด สินทรัพย์ที่ผันผวนต้องใช้ความทนทานต่อความเสี่ยงที่มากกว่าและระดับ stop-loss ที่สูงกว่า

อาจเป็นความคิดที่ดีที่จะสร้างระบบ SL/TP ของคุณเอง โดยรวมกับวิธีที่แตกต่างกัน ควรขึ้นอยู่กับกลยุทธ์การเทรดและสภาพตลาดของคุณ

โดยการใช้ SL/TP คุณไม่ยอมรับข้อผูกมัดจนกว่าจะถึงระดับราคาที่ถูกกำหนดล่วงหน้า อย่าลังเลที่จะปิดดีลหากตลาดแสดงให้เห็นการดำเนินการราคาที่เราไม่ต้องการ แต่ในเวลาเดียวกันอย่าปล่อยให้อารมณ์ของคุณแทรกแซง คุณเคยสังเกตหรือไม่ว่าการเทรดด้วยอารมณ์ร้ายแรงขนาดไหน? เช่นเดียวกันนี้เกิดขึ้นเมื่อคุณกำหนดคำสั่ง stop-loss และให้เวลากลยุทธ์การเทรดของคุณไม่พอที่จะพิสูจน์ตัวเอง

Stop-loss ไม่ใช่จุดออกเทรดที่ง่ายๆ stop-loss ที่ดีถูกกำหนดเป็น “จุดตรวจสอบความถูกต้อง” ของแนวคิดการเทรดปัจจุบันของคุณ หรือกล่าวได้ว่า มันควรพิสูจน์ว่ากลยุทธ์ที่เลือกไม่ได้ผล มิเช่นนั้นมันอาจเป็นความคิดที่ดีที่จะรอ

การเปิดคำสั่ง take-profit

Stop-loss และ take-profit ทำงานเหมือนกันมากแต่ระดับการกำหนดแตกต่างกัน สัญญาณ Stop-loss ทำหน้าที่เพื่อลดค่าใช้จ่ายของเทรดที่ไม่ประสบความสำเร็จ ขณะที่คำสั่ง take-profit มอบโอกาสให้นักเทรดนำเงินไปยังจุดสูงสุดของดีลได้

Taking profit ในเวลาที่เหมาะสมคือสิ่งสำคัญเท่ากับการกำหนดสัญญาณ stop-loss ที่เหมาะสม ตลาดมักเปลี่ยนแปลงและสิ่งที่ดูเหมือนเป็นแนวโน้มบวกสามารถกลับทิศทางได้ในเสี้ยววินาที บ้างบอกว่าจะดีกว่าที่จะรับผลตอบแทนที่สมเหตุสมผลตอนนี้แทนที่จะรอและเสี่ยงที่จะสูญเสียผลตอบแทนของคุณ โปรดทราบว่าการไม่ยอมปล่อยให้ผลตอบแทนของคุณเติบโตสูงพอ และการปิดดีลก่อนกำหนดนั้นไม่ดีเช่นกัน เพราะจะกินส่วนหนึ่งของผลตอบแทนที่อาจเกิดขึ้นได้ การรอนานเกินไปอาจเป็นอันตรายอย่างเท่าเทียมกันได้

ศิลปะของคำสั่ง take-profit คือการเลือกเวลาที่เหมาะสมและปิดดีลทันทีก่อนที่แนวโน้มจะกลับตัว เครื่องมือการวิเคราะห์ทางเทคนิคสามารถเป็นประโยชน์ได้ในการกำหนดจุดย้อนกลับ คุณอาจเลือกระหว่าง Bollinger Bands, Relative Strength Index หรือ Average Directional Index ตัวชี้วัดเหล่านี้ทำงานได้ดีที่สุดสำหรับการจัดการ SL/TP

นักเทรดบางรายอาจแนะนำให้ใช้อัตราส่วน 1:2 ความเสี่ยง/ผลตอบแทน ในกรณีเช่นนี้ แม้ว่าจำนวนของการสูญเสียจะเท่ากับจำนวนของดีลที่ประสบความสำเร็จ คุณจะยังคงสร้างผลตอบแทนในระยะยาวได้ พิจารณาการหาอัตราส่วนความเสี่ยง/ผลตอบแทนที่ดีที่สุด ที่จะเหมาะกับกลยุทธ์ส่วนบุคคลของคุณ และจำไว้ว่าไม่มีกฎสากลใดที่จะได้ผลกับสินทรัพย์แต่ละชนิดและนักเทรดทุกคน

สิ่งที่ต้องพิจารณา

จำไว้ว่า SL/TP เป็นเพียงอีกหนึ่งเครื่องมือในพอร์ทการเทรดของคุณ ทักษะการเทรดไม่ได้ถูกวัดที่การใช้ตัวชี้วัดและคำสั่ง stop-loss/take-profit ได้อย่างถูกต้อง อย่าปล่อยให้ระบบอัตโนมัติเทรดแทนคุณ แทนที่จะใช้ระบบเพื่อควบคุมดีลและอารมณ์ของคุณให้ดีขึ้น อาจใช้เวลาบ้างในการเรียนรู้พื้นฐานของคำสั่ง SL/TP แต่เมื่อเรียนรู้แล้ว คุณจากไปพร้อมกับอีกหนึ่งทักษะการเทรดที่ต้องเรียนรู้