Praticamente ogni azione umana ha una componente ciclica e stagionale. I mercati azionari non fanno eccezione. Si tratta di un fenomeno difficile da spiegare, tuttavia è possibile sfruttare la stagionalità a proprio vantaggio. E non solo gli investitori a medio e lungo termine possono trarne profitto. Anche i trader a breve termine possono beneficiare da queste informazioni. È comunemente accettato che la maggior parte del denaro sul mercato azionario venga generata nel periodo tra l’1 novembre e il 30 aprile (il cosiddetto inverno), mentre il periodo tra il 1 maggio e il 31 ottobre (la cosiddetta estate) dovrebbe essere evitato. Si tratta solo di una leggenda di Wall Street?

Nel 2012, due professori dell’Università di Massey hanno scritto due articoli sull’argomento: Le stagionali mensili sono reali? Una prospettiva su tre secoli e l’Indicatore Halloween: Ovunque e sempre. I risultati ottenuti da 108 paesi e 319 anni di osservazione, hanno concluso che il divario estate-inverno è più che reale.

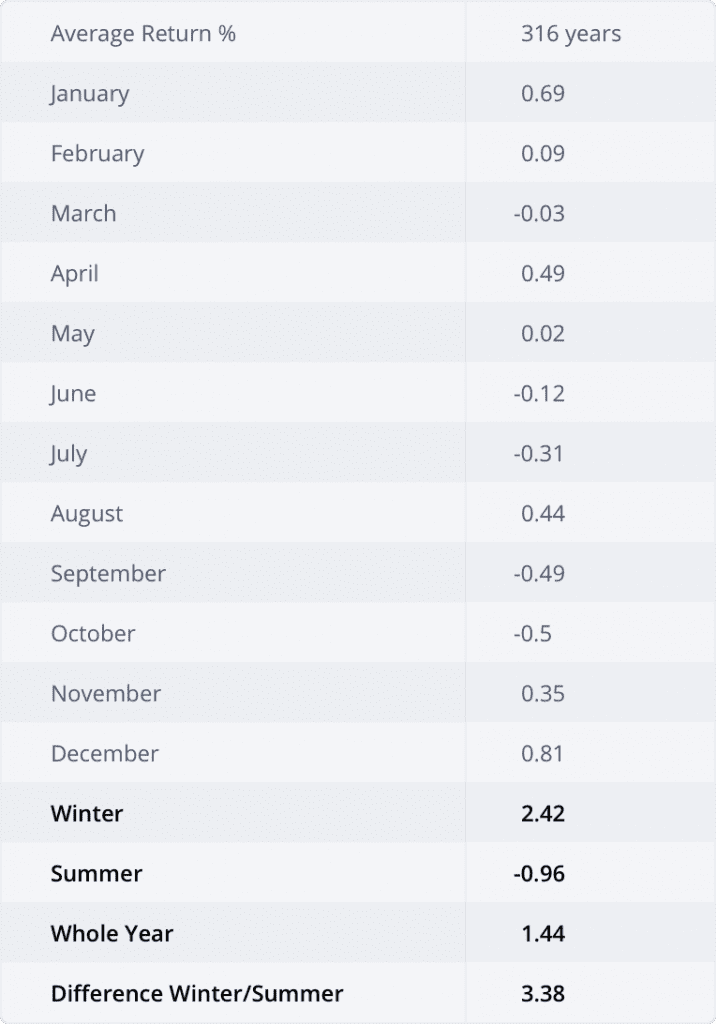

La tabella seguente riporta i rendimenti medi mensili del mercato azionario (fonte):

Gennaio e dicembre sono i mesi più redditizi dell’anno, mentre settembre e ottobre dimostrano le prestazioni complessivamente peggiori. Come è possibile vedere, l’inverno è in media più redditizio dell’estate, il che non significa necessariamente che il mercato si comporti allo stesso modo ogni anno. Naturalmente, quando si osservano 300 anni di storia, i valori anomali sono più del previsto. Tuttavia, i pattern generali osservati attraverso i secoli possono davvero dire molto sulla natura delle fluttuazioni stagionali e quindi offrire un’ottima prospettiva. Alla fine, spetta a te utilizzare questa conoscenza nella tua attività di trading.

Come usare queste informazioni nel trading? Un investitore rialzista potrebbe trovare vantaggioso fare trading durante i mesi con un rendimento medio più elevato: dicembre, aprile, gennaio. Un investitore al ribasso, al contrario, potrebbe decidere di aprire una posizione short durante luglio, settembre e ottobre.

Ovviamente non c’è alcuna garanzia nel seguire i pattern stagionali. Dopotutto, il successo e il fallimento di ognuno dipendono in gran parte dalle strategie di trading adottate. D’altra parte, però, sui mercati finanziari è sempre vantaggioso avere un’informazione in più rispetto agli altri.