ในโลกของการเทรดที่เปลี่ยนแปลงตลอดเวลา บ่อยครั้งที่การสำรวจตลาดต้องใช้แนวทางที่มีกลยุทธ์ ดังนั้นนักเทรดจำนวนมากจึงต้องจารณาอัตราส่วนความเสี่ยง/ผลตอบแทนเป็นองค์ประกอบสำคัญของแนวทางการเทรด นักเทรดใช้แนวคิดนี้เพื่อจัดการกับความสูญเสียและผลลัพธ์เชิงบวกด้วยการตัดสินใจอย่างมีเหตุผลโดยอ้างอิงตามข้อมูลสถิติ ในบทความนี้จะพูดถึงส่วนสำคัญของอัตราส่วนความเสี่ยง/ผลตอบแทนในการเทรด ดูแนวคิดและวิธีการคำนวณ นอกจากนี้จะพิจารณาวิธีที่เป็นไปได้เพื่อกำหนดอัตราส่วนที่เหมาะสมสำหรับสไตล์การเทรดที่แตกต่างกัน

อัตราส่วนความเสี่ยง/ผลตอบแทนในการเทรดคืออะไร

อัตราส่วนความเสี่ยง/ผลตอบแทนในการเทรดคือหลักการพื้นฐานที่ใช้เพื่อคำนวณผลลัพธ์เชิงบวกที่เป็นไปได้ในความสัมพันธ์กับความเสี่ยงของเทรด เรียกได้ว่าเป็นแนวคิดที่อาจช่วยให้แนวทางสมดุลและมีการคำนวณ การประเมินกำไรที่เป็นไปได้กับความสูญเสียที่เป็นไปได้ก่อนเข้าสู่เทรด ทำให้นักเทรดสามารถเสริมแนวทางการจัดการความเสี่ยงได้

นักเทรดอาจใช้อัตราส่วนความเสี่ยง/ผลตอบแทนในการเทรดเพื่อหาจุดสมดุลระหว่างความเสี่ยงและผลตอบแทน เป้าหมายหลักคือเพื่อหลีกเลี่ยงการสูญเสียที่ไม่สมส่วน อัตราส่วนนี้อาจช่วยให้นักเทรดตัดสินใจได้สอดคล้องกับความเสี่ยงและวัตถุประสงค์การเทรดโดยรวม โปรดทราบว่าวิธีนี้ไม่ได้รับประกันผลลัพธ์ที่เป็นบวก แต่เป็นเครื่องมือที่อาจมีประโยชน์ในการปรับปรุงความสามารถของนักเทรดเพื่อรับมือกับตลาดที่ผันผวน

การคำนวณอัตราส่วนความเสี่ยง/ผลตอบแทน

การทำความเข้าใจวิธีคำนวณอัตราส่วนความเสี่ยง/ผลตอบแทนเป็นสิ่งสำคัญที่ช่วยให้สามารถนำแนวทางการจัดการความเสี่ยงที่มีประสิทธิภาพไปใช้งาน การคำนวณจะเกี่ยวข้องกับการหารกำไรที่อาจเกิดขึ้นจากการเทรดด้วยความสูญเสียที่อาจเกิดขึ้น สูตรดังนี้

- อัตราส่วนความเสี่ยง/ผลตอบแทน = กำไรที่เป็นไปได้ / ความสูญเสียที่เป็นไปได้

เช่น นักเทรดกำลังพิจารณาซื้อหุ้นหลายตัว โดยมี Take Profit $200 และ Stop Loss ที่ $100 อัตราส่วนความเสี่ยง/ผลตอบแทนจะคำนวณดังนี้

- อัตราส่วนความเสี่ยง/ผลตอบแทน = $200 / $100 = 2:1

ในสถานการณ์นี้ ทุก $1 ที่เสี่ยง มีโอกาสที่จะได้รับ $2 แนวทางนี้ช่วยให้นักเทรดสามารถประเมินได้ว่าการเทรดดังกล่าวสอดคล้องกับการยอมรับความเสี่ยงและเป้าหมายการเทรดหรือไม่ แต่สิ่งสำคัญคือต้องจำไว้ว่าอัตราส่วนความเสี่ยงต่อผลตอบแทนในการเทรดช่วยประเมินความเสี่ยงเท่านั้น ซึ่งไม่ส่งผลต่อโอกาสที่จะได้ผลลัพธ์ตามที่ต้องการ ดังนั้นนักเทรดควรพิจารณาใช้วิธีนี้เป็นส่วนเสริมสำหรับแนวทางการจัดการความเสี่ยง

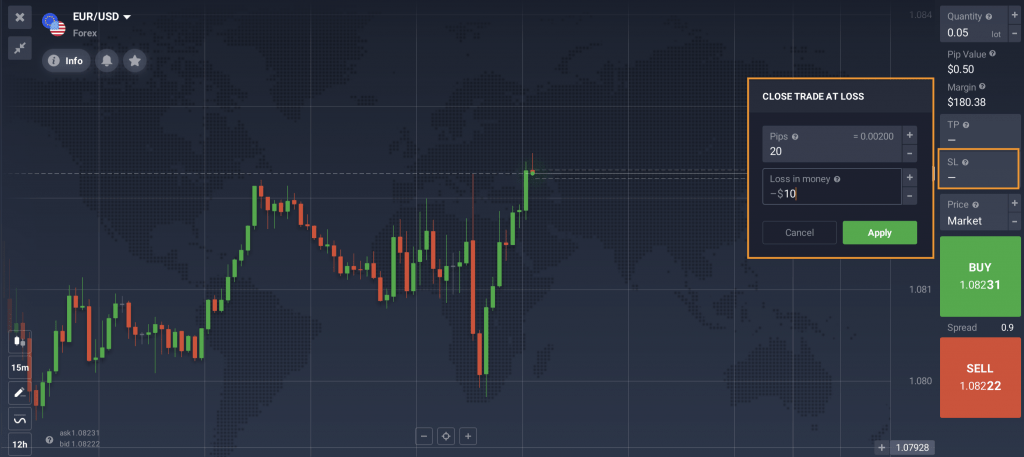

หลักการทั่วไปของอัตราส่วนความเสี่ยง/ผลตอบแทนยังคงเหมือนเดิมสำหรับการเทรดสินทรัพย์ CFD เช่น นักเทรดมองหาเทรดที่เป็นไปได้สำหรับคู่ฟอเร็กซ์ EUR/USD ผ่าน CFD

สมมติว่านักเทรดต้องการเสี่ยง $10 สำหรับเทรดที่อาจทำเงิน $20 โดยกำหนดอัตราส่วนความเสี่ยง/ผลตอบแทนที่ 2:1 ดังนั้นอาจพิจารณากำหนดค่า Stop Loss และ Take Profit เพื่อให้เหมาะสมกับเป้าหมาย การกำหนด Stop Loss ที่ $10 และ Take Profit ที่ $20 นักเทรดอาจใช้อัตราส่วนความเสี่ยง/ผลตอบแทนที่เลือก 2:1 ในกรณีที่เทรดเสีย จำนวนสูญเสียจะถูกจำกัดที่ $10

นักเทรดอาจปรับจำนวนสินทรัพย์ CFD และค่า pip เพื่อเลือกการตั้งค่าเทรดที่เหมาะสมสำหรับเป้าหมาย

อัตราส่วนความเสี่ยง/ผลตอบแทนในการเทรดที่ดีที่สุด

การกำหนดอัตราส่วนความเสี่ยง/ผลตอบแทนที่ดีที่สุดอาจไม่ตรงตัวอย่างที่เห็น เนื่องจากสไตล์การเทรดของแต่ละคนและเป้าหมายที่แตกต่างกันไป จึงไม่มีโซลูชั่นครอบจักรวาล ดังนั้น นักเทรดควรตัดสินใจอิงตามเป้าหายและความชอบ อย่างไรก็ตาม มีอัตราส่วนความเสี่ยง/ผลตอบแทนที่ใช้กันส่วนใหญ่

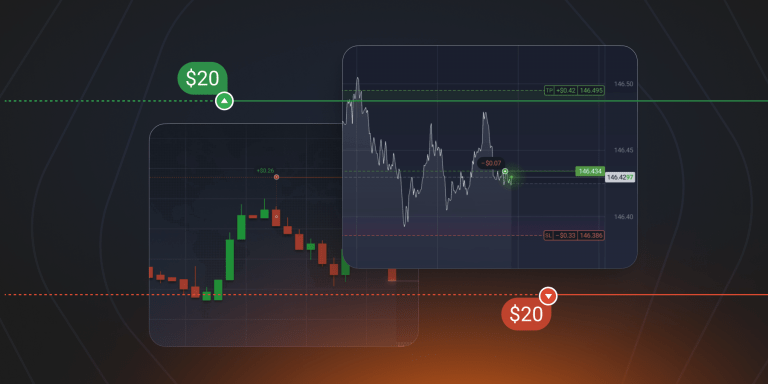

อัตราส่วนความเสี่ยง/ผลตอบแทน 2:1 มักมองว่าเป็นจุดเริ่มต้นที่สมดุล ช่วยให้เห็นผลตอบแทนที่ไปได้อย่างสมเหตุสมผลโดยสัมพันธ์กับความเสี่ยงที่เกี่ยวข้อง นักเทรดที่ใจถึงกว่าอาจเลือกใช้อัตราส่วน 3:1 เพื่อหวังผลตอบแทนที่สูงกว่า แต่ต้องเข้าใจว่าความเสี่ยงก็เพิ่มขึ้นเหมือนกัน ในทางกลับกัน ผู้ที่ไม่ต้องการความเสี่ยงอาจใช้อัตราส่วน 1:1 ซึ่งกำไรที่เป็นไปได้เท่ากับความสูญเสียที่เป็นไปได้ เน้นการรักษาเงินเอาไว้

อัตราส่วนความเสี่ยง/ผลตอบแทนที่ดีที่สุดในการเทรดจึงเป็นตัวเลือกส่วนบุคคลที่สอดคล้องกับความเสี่ยงที่ยอมรับได้ของนักเทรด เงื่อนไขตลาด และแนวทางการเทรดโดยรวม สิ่งสำคัญคือต้องประเมินความเสี่ยง/ผลตอบแทนของเทรดอย่างระมัดระวังในโลกที่เปลี่ยนแปลงตลอดเวลาของตลาดการเงิน

สรุป

การเข้าใจอัตราส่วนความเสี่ยง/ผลตอบแทนในการเทรดอาจเป็นสิ่งสำคัญของแนวทางการจัดการความเสี่ยง วิธีนี้ทำให้นักเทรดสามารถสำรวจตลาดได้ด้วยทัศนคติที่มีเหตุผล บาลานซ์ระหว่างกำไรที่เป็นไปได้กับความสูญเสียที่เป็นไปได้ ไม่มีโซลูชั่นครอบจักรวาล การทำความเข้าใจวิธีการคำนวณและการนำอัตราส่วนความเสี่ยง/ผลตอบแทนไปใช้อาจช่วยให้นักเทรดตัดสินใจอย่างมีเหตุผลและสอดคล้องกับเป้าหมายส่วนบุคคล

บริษัทนำเสนอ CFD