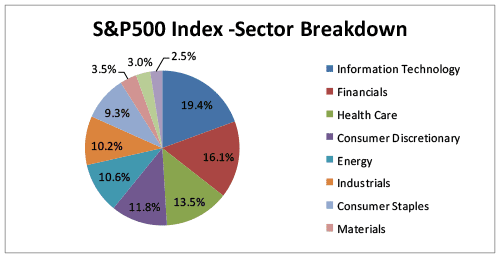

ดัชนี S&P 500 ประกอบด้วย 11 เซกเตอร์ ซึ่งเซกเตอร์ที่มีน้ำหนักมากที่สุดในดัชนีนี้คือเทคโนโลยีสารสนเทศ ธุรกิจการแพทย์ การเงิน และสินค้าฟุ่มเฟือย และถือเป็นดัชนีค่าถ่วงน้ำหนัก เนื้อหาต่อไปนี้จะเป็นการวิเคราะห์ 11 เซกเตอร์แยกจากกัน และอธิบายถึงประสิทธิภาพของแต่ละเซกเตอร์

เซกเตอร์เทคโนโลยีสารสนเทศ มีการถ่วงน้ำหนักมากที่สุดในดัชนี S&P 500 และเกี่ยวข้องกับผลการดำเนินงานเชิงบวกของดัชนี S&P 500 โดยเฉพาะหุ้นของกลุ่ม 5 บริษัทเทคโนโลยียักษ์ใหญ่ที่อยู่ในเซกเตอร์นี้ คิดรวมกันเป็น 90% ของผลการดำเนินงานทั้งหมด ลักษณะหุ้นของกลุ่ม 5 บริษัทเทคโนโลยียักษ์ใหญ่ หรือเรียกอีกอย่างว่าหุ้นกลุ่ม FAANG ได้แก่ มีเงินสดจำนวนมาก ไม่มีสินเชื่อ นวัตกรรมขนาดใหญ่ ความสามารถการทำกำไรของบริษัทอยู่ในระดับสูง มีส่วนอย่างมากต่อการเพิ่มผลผลิตโดยรวมของเศรษฐกิจสหรัฐ และส่งผลกระทบอย่างกว้างขวางต่อส่วนอื่นๆ ของโลก ดังนั้นตราบใดที่ 5 หุ้นเหล่านี้ไม่ได้ลดลงเกินกว่า 20% ตลาดขาขึ้นก็ยังคงเดินหน้าต่อไป

เซกเตอร์ธุรกิจการแพทย์ ประกอบด้วยบริษัทเทคโนโลยีชีวภาพ และบริษัททางการแพทย์ ผลการดำเนินงาน Year to date ของเซกเตอร์นี้คิดเป็นผลลัพธ์ที่ดีที่สุดอันดับสาม และเกี่ยวข้องกับจุดการลงทุนที่เติบโตต่อเนื่องของตลาดหุ้นสหรัฐ แต่ส่วนสำคัญของ Outperform นี้คือการคาดหวังว่าจะมีการควบรวมและซื้อกิจการในเซกเตอร์เทคโนโลยีชีวภาพ หากไม่เป็นไปตามที่คาดไว้ Outperform ของเซกเตอร์นี้จะไม่ส่งผลให้มีอัตราการเติบโตเหมือนกับที่เกิดขึ้นไปแล้ว

เซกเตอร์การเงิน มีผลการดำเนินงาน Year to date ไม่ค่อยดี และนี่ไม่ใช่สัญญาณที่ดี เนื่องจากหุ้นการเงินจะ Outperform ช่วงปลายวงจรธุรกิจ และเมื่อส่วนต่างอัตราดอกเบี้ยสุทธิที่ได้รับเพิ่มขึ้นและเศรษฐกิจมีการจ้างงานเต็มอัตรา สาเหตุหลักของเหตุการณ์นี้คืออัตราดอกเบี้ยที่ต่ำในอดีตและเส้นอัตราผลตอบแทนของสหรัฐที่ลักษณะแบบราบ ซึ่งไม่ยอมให้มีรายได้ที่โดดเด่นสำหรับสถาบันการเงินด้วยการกู้ยืมระยะสั้นและระยะยาว

เซกเตอร์สินค้าฟุ่มเฟือย มีการ Outperform สำหรับช่วง Year to date แต่ Outperform นั้นเกิดจาก Microsoft, Apple และ Amazon ซึ่งมีการถ่วงน้ำหนักมากที่สุดในเซกเตอร์นี้ของดัชนี นอกจากนี้ ประสิทธิภาพของหุ้นอื่นๆ ในเซกเตอร์นี้อยู่ในระดับที่ไม่น่าพอใจ หมายความว่าแม้อัตราการเติบโตทางเศรษฐกิจของสหรัฐจะพุ่งขึ้นสูงสุดในไตรมาสที่ 2 ของปี 2018 แต่ยอดขายปลีกก็ทำได้ไม่ดีนัก ดัชนีราคาผู้บริโภคไม่ได้เพิ่มขึ้นตามที่คาดการณ์ในเดือนสิงหาคม และอัตราการออมส่วนบุคคลของสหรัฐอยู่ในแนวโน้มลดลงช่วง 6 เดือนที่ผ่านมา ซึ่งชี้ให้เห็นสัญญาณเชิงลบในระยะยาว

7 เซกเตอร์ต่อไปนี้มีการถ่วงน้ำหนักน้อยกว่าในดัชนี S&P 500 และมีระดับผลกระทบน้อยต่อการดำเนินงานโดยรวมของดัชนี

เซกเตอร์อุตสาหกรรม มีผลการดำเนินงานไม่เป็นไปตามที่คาด เนื่องจากเป็นเซกเตอร์แบบวัฏจักร และจะ Outperform ในช่วงปลายวงจรธุรกิจ เซกเตอร์นี้ขึ้นอยู่กับการส่งออก เนื่องจากประธานาธิบดีทรัมป์ได้ดำเนินการกำหนดอัตราภาษีในยุโรปและจีน ผลที่ได้คือการส่งออกที่ลดลงสำหรับบริษัทอุตสาหกรรม กำไรในประเทศลดลง และอัตราเงินเฟ้อที่สูงขึ้น ซึ่งจะดูดซับผลประโยชน์ของการลดภาษีผ่านอัตราผลตอบแทนพันธบัตรและอัตราดอกเบี้ยที่สูงขึ้น

เซกเตอร์พลังงาน มีผลการดำเนินงานไม่ดีจนถึงตอนนี้ ทำให้ราคาน้ำมันอยู่ในแนวโน้มขาขึ้น แต่เซกเตอร์นี้มัก Outperform ในช่วงที่อุปทานโดยรวมลดลง เมื่อเงินเฟ้อสูงขึ้น เศรษฐกิจชะลอตัว และดอลลาร์สหรัฐอ่อนค่าลง เพราะการลดต้นทุนค่าเสียโอกาสของสินค้าโภคภัณฑ์ส่วนใหญ่ อย่างไรก็ตาม เซกเตอร์นี้มีแนวโน้มกลับตัวขึ้นเล็กน้อย แต่อัตราการเติบโตของโลกที่อยู่ในระดับต่ำไม่ได้ช่วยสนับสนุนการบรรลุเป้าหมายดังกล่าว

เซกเตอร์สาธารณูปโภคของสหรัฐอเมริกา มีผลการดำเนินงานที่ดีที่สุดช่วง 2.5 เดือนที่ผ่านมาในตลาดหุ้นสหรัฐฯ และนี่ไม่ใช่สัญญาณที่ดี เนื่องจาก Outperform ส่วนมากถูกมองว่าเป็นต้นตอของการชะลอตัวทางเศรษฐกิจ และบริษัทสาธารณูปโภคส่วนใหญ่มักจะคิดราคาเท่ากับต้นทุนผันแปรเฉลี่ยในสหรัฐอเมริกา

เซกเตอร์บริการโทรคมนาคมในตลาดหุ้นสหรัฐฯ ถือเป็นเซกเตอร์ที่ไม่ค่อยผันผวนมากนัก เนื่องจากการแข่งขันสูง อำนาจการกำหนดราคาที่อ่อนแอมาก และอัตรากำไรที่ต่ำมาก ซึ่งมัก Outperform ก่อนและระหว่างภาวะเศรษฐกิจถดถอย ขณะนี้มีผลการดำเนินงาน Year to date เชิงลบมากที่สุด ซึ่งสอดคล้องกับลักษณะของเซกเตอร์นี้

เซกเตอร์วัตถุดิบยังคงมีผลการดำเนินงาน Year to date อยู่ในแดนลบ แสดงให้ถึงการฟื้นตัวทางเศรษฐกิจที่ซบเซา 9.5 ปี และนี่คือปัจจัยด้านลบสำหรับแนมโน้มต่อเนื่องของตลาดขาขึ้น (Bull Market) เนื่องจากโดยทั่วไปการปรับตัวเพิ่มขึ้นที่ผ่านมาของวงจรธุรกิจส่วนใหญ่ในเซกเตอร์นี้มีผลประกอบการเป็นบวก ซึ่งเกี่ยวข้องกับความจริงที่ว่าอัตราการสั่งซื้อของวัตถุดิบนั้นสูงกว่าอัตราการขายระหว่างการฟื้นตัวที่แข็งแกร่ง

เซกเตอร์อสังหาริมทรัพย์มีผลการดำเนินการไม่ดีนัก แม้ว่าเราจะอยู่ในช่วงท้ายของวงจรธุรกิจ แต่อัตราการเติบโตทั่วโลกอยู่ในระดับต่ำ อัตราดอกเบี้ยเริ่มสูงขึ้น อัตราการก่อตั้งครอบครัวของสหรัฐไม่ค่อยดีนัก และอุปทานด้านที่อยู่อาศัยจากอดีตยังคงต่ำ เนื่องจากพลเมืองชาวอเมริกันหลายคนมีสินเชื่อจำนองขนาดใหญ่และได้รับการเสนออัตราดอกเบี้ยต่ำจากอดีต สิ่งเหล่านี้ส่งผลให้ราคาบ้านสูงขึ้นอย่างต่อเนื่อง

ส่วนสุดท้ายคือเซกเตอร์สินค้าจำเป็น ถือเป็นเซกเตอร์ที่ไม่ค่อยผันผวน เนื่องจากประกอบด้วยบริษัทอาหารและเครื่องดื่ม ซึ่งมีความเสี่ยงต่ำในช่วงเศรษฐกิจถดถอย และมีผลการดำเนินงาน Year to date ที่ติดลบมากขึ้นเป็นลำดับที่ 2 ชี้ให้เห็นว่าการวิเคราะห์ก่อนหน้านี้มีโอกาสที่การชะลอตัวทางเศรษฐกิจที่ค่อนข้างถดถอยในระยะสั้นและระยะกลางจะเกิดขึ้น