Le candele sono probabilmente il tipo di grafico più popolare fra i trader. Esse combinano i dati di diversi intervalli temporali e li presentano in un modo semplice da leggere. Rispetto al grafico standard a linee, quello a candele offre ai trader la possibilità di monitorare le analogie nella formazione del prezzo e rilevare gli andamenti ripetitivi. Il trading sui pattern grafici si basa sull’individuazione di pattern simili delle candele, che possono mostrare la direzione in cui la tendenza potrebbe muoversi successivamente.

Esistono decine di pattern delle candele che i trader utilizzano regolarmente. Oggi ne esamineremo quattro fra i più popolari: il pattern Harami cross, Head and shoulders, Doji e Hanging man. Questi pattern possono potenzialmente aiutare i trader a cogliere le inversioni di tendenza e ad inserire nuove posizioni in modo tempestivo.

Hanging Man

Il pattern Hanging man è popolare nel trading con l’analisi tecnica, tipicamente usato per identificare le potenziali inversioni di tendenza sui mercati finanziari. Il pattern di forma quando una candela mostra un’ombra lunga inferiore con un corpo piccolo in alto, a ricordare la figura di un impiccato. Viene talvolta paragonato al pattern Hammer, ma la differenza sta nel contesto in cui il pattern si verifica.

Il pattern Hanging man si individua generalmente dopo una tendenza rialzista, a indicare che una tendenza al ribassopotrebbe iniziare presto. Il pattern Hammer, invece, si forma dopo un trend ribassista e indica un’inversione al rialzo.

Come individuare il pattern Hanging man:

1. Il pattern generalmente si verifica dopo un trend al rialzo.

2. Si forma una candela con corpo corto e ombra inferiore lunga (e talvolta un’ombra superiore corta), a indicare che il trend rialzista sta perdendo slancio.

3. La candela successiva indica che il prezzo è in calo, confermando l’inversione.

Head and Shoulders

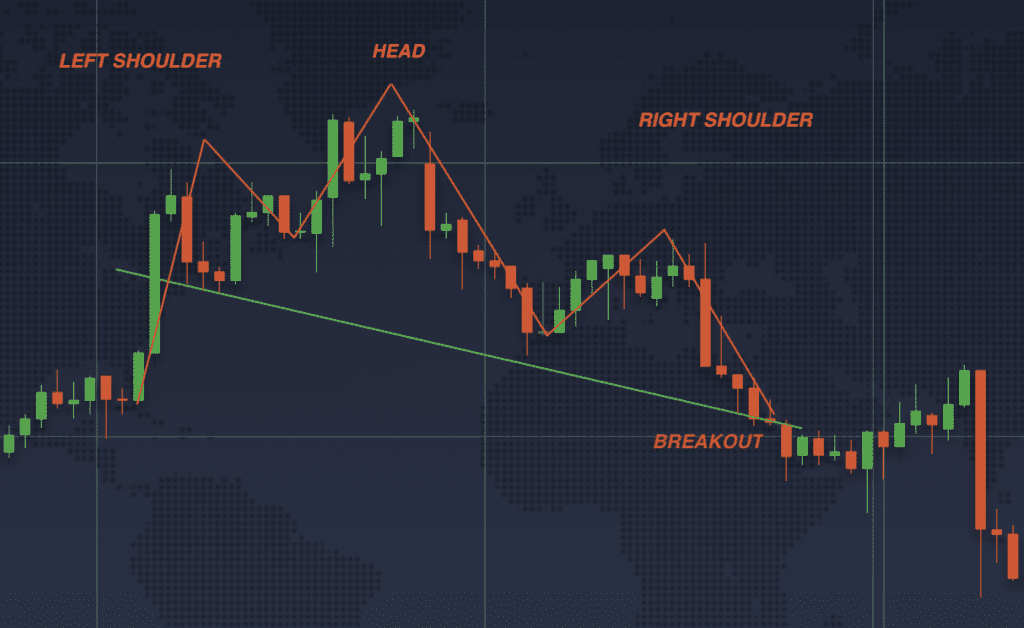

Come molti altri modelli delle candele, Head and shoulders prende il nome dalla forma a cui assomiglia. Questo pattern è una formazione che può essere individuata quando si visualizza il grafico su intervalli di tempo più lunghi. Con due picchi più piccoli che si formano su ciascun lato di un picco più grande, ricorda una testa tra due spalle.

Questo pattern di solito indica che l’attuale tendenza al rialzo sta perdendo slancio e un è prevedibile un calo nel prossimo futuro. La linea del collo del pattern viene disegnata collegando i minimi delle due spalle. Un breakout sotto la linea del collo è considerata una conferma del pattern e un’indicazione di un punto di vendita.

Come individuare il pattern Head and Shoulders:

1. È consigliabile cercare un asset in tendenza rialzista. Dopo un po’ il trend rialzista inizierà a perdere slancio e il prezzo testerà un nuovo minimo. Rimbalzerà indietro, formando la spalla sinistra del pattern.

2. Il prezzo ricomincerà quindi a salire, formando la testa.

3. Quando lo slancio sarà insufficiente, il prezzo scenderà di nuovo, quindi farà un ultimo tentativo di rimbalzo verso l’alto. Questo andrà a formare la spalla destra del pattern.

4. La “linea del collo” può essere tracciata unendo i punti più bassi del pattern. Una volta che il prezzo sfonda la linea del collo, l’inversione della tendenza viene confermata.

Il pattern Head and shoulders ha il suo corrispondente al ribasso: Head and shoulders reversal. Appare allo stesso modo, ma invertito. Il breakout al di sopra della linea di supporto può indicare che la tendenza al ribasso è terminata e confermare il segnale al rialzo.

Se desideri guardare una registrazione del nostro webinar dal vivo sul trading con i pattern grafici, guarda il video qui sotto.

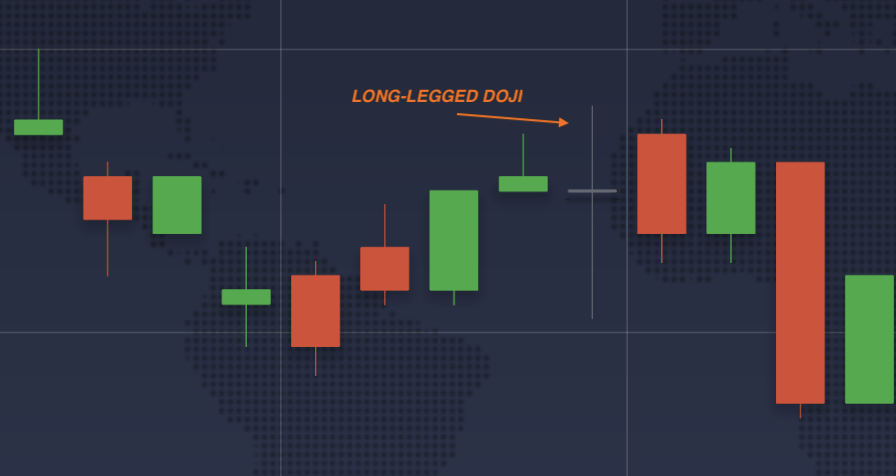

Doji

Doji è un pattern che viene spesso utilizzato nel trading con i pattern grafici per individuare l’indecisione nel mercato. Questo tipo di pattern si forma quando il prezzo di apertura e quello di chiusura sono molto vicini tra loro, formando un corpo della candela molto piccolo o addirittura inesistente.

Sebbene alcuni trader credano che il Doji indichi un’inversione di tendenza nel mercato, non è sempre così. È importante combinare ogni singolo pattern delle candele, incluso il Doji, con altri strumenti di analisi tecnica. L’utilizzo di indicatori tecnici aiuterà a confermare le indicazioni e a prendere una decisione informata.

Come individuare il pattern delle candele Doji:

Esistono diversi tipi di Doji da cercare.

1. Doji classico: i prezzi di apertura e di chiusura sono uguali o molto vicini l’uno all’altro.

2. Doji dalle gambe lunghe: le ombre superiori e inferiori sono lunghe rispetto al corpo.

3. Doji a lapide: i prezzi di apertura e chiusura sono pari o vicini al minimo del periodo di trading, creando una lunga ombra superiore.

4. Doji a libellula: i prezzi di apertura e chiusura sono pari o vicini al massimo del periodo di trading, creando una lunga ombra inferiore.

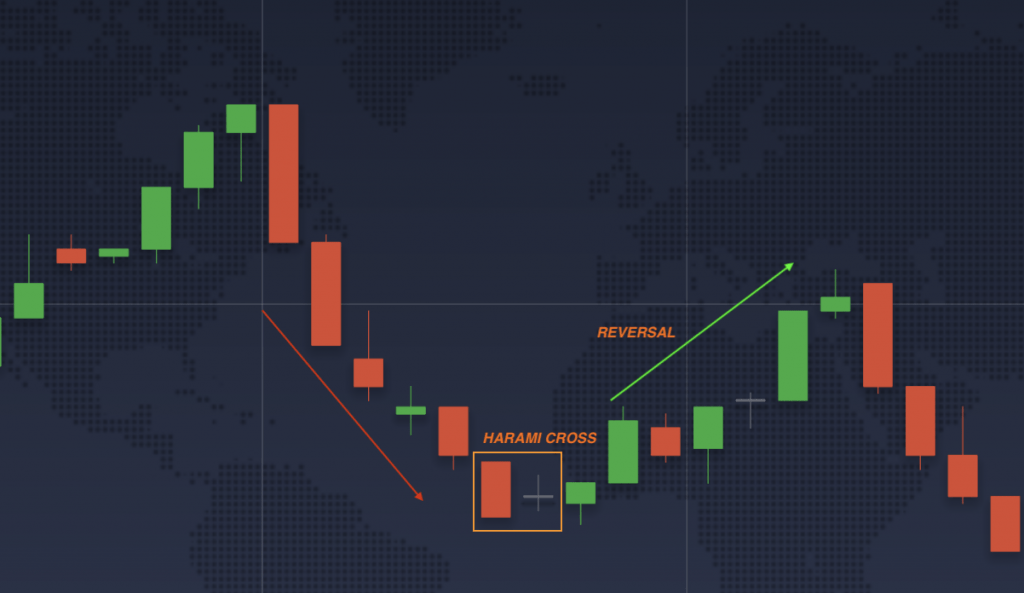

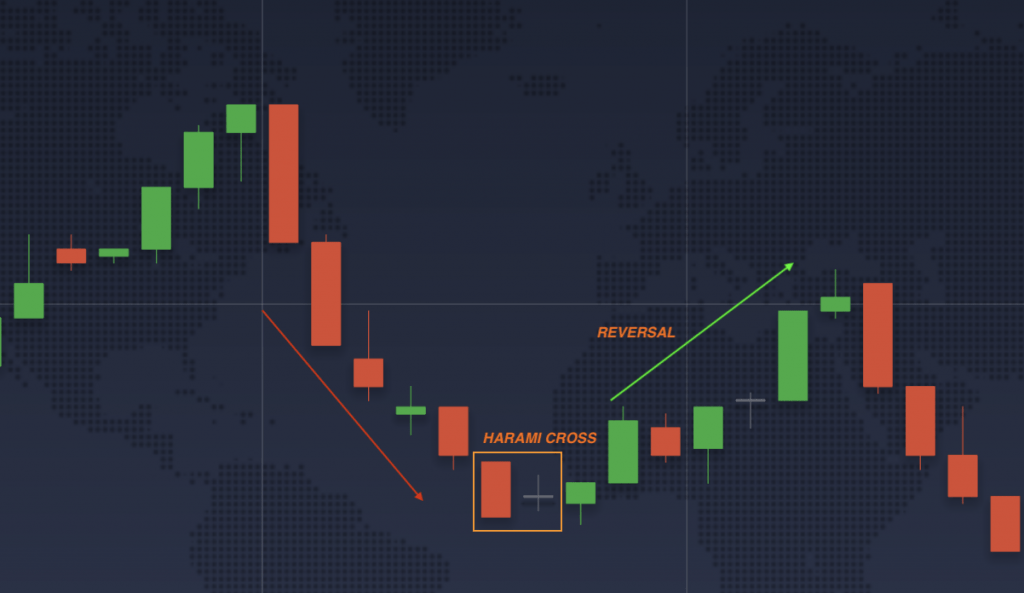

Harami Cross

Il pattern delle candele Harami Cross è un pattern a due candele, costituito da una grande candela seguita da un Doji che è completamente inglobato nel corpo della candela precedente.

Normalmente, la prima candela è lunga e indica una forte tendenza rialzista o ribassista. La seconda candela è un Doji, che indica indecisione o potenziale inversione. Insieme formano un pattern che potrebbe mostrare un cambiamento nel sentiment dei trader. Un pattern rialzista indica che il prezzo potrebbe presto tornare al rialzo, mentre un pattern ribassista indica che il prezzo potrebbe iniziare presto a scendere.

Come individuare il pattern delle candele Harami Cross:

1. La prima candela da cercare dovrebbe essere una candela lunga che indica una tendenza forte.

2. La seguente candela è una classica Doji, completamente posizionata all’interno del corpo della precedente candela.

3. La candela successiva conferma l’inversione. Se si tratta di un Harami Cross rialzista (candela rossa seguita da Doji), l’inversione avverrà verso un trend rialzista. Se il pattern è ribassista (candela verde, seguita da Doji), l’inversione sarà al ribasso.

Per concludere

Il trading con i pattern grafici è un approccio che utilizza ripetizioni nei pattern delle candele per tentare di prevedere l’andamento futuro dell’asset. Sebbene i pattern possano essere molto utili, non esiste un singolo pattern delle candele in grado di fornire sempre informazioni precise. La combinazione di pattern delle candele con altri strumenti di analisi è un passaggio importante per essere meglio informato e avere diverse fonti di segnali.

Se desideri saperne di più su altri pattern delle candele, consulta questo articolo: Il trading con i pattern delle candele.