IQ Option peut se vanter d’une abondance de produits à base d’actions. En effet, la liste des sociétés, disponible dans la section CFD, est longue. Bien sûr, afin d’améliorer votre trading sur ces instruments, vous aurez besoin de savoir comment évaluer une entreprise. Lisez cet article afin d’améliorer vos connaissances sur le moment où vous pouvez acheter à rabais et vendre à prime.

Bénéfice par action (BPA)

Les sociétés commerciales sont créées dans le seul but de faire de l’argent. Plus il y en a, mieux c’est. Ne pas être en mesure de répondre aux attentes des experts financiers et des investisseurs en termes de bénéfices désavantage une entreprise. Le reste du marché est moins susceptible de leur confier de l’argent et on peut s’attendre à ce que le cours des actions baisse.

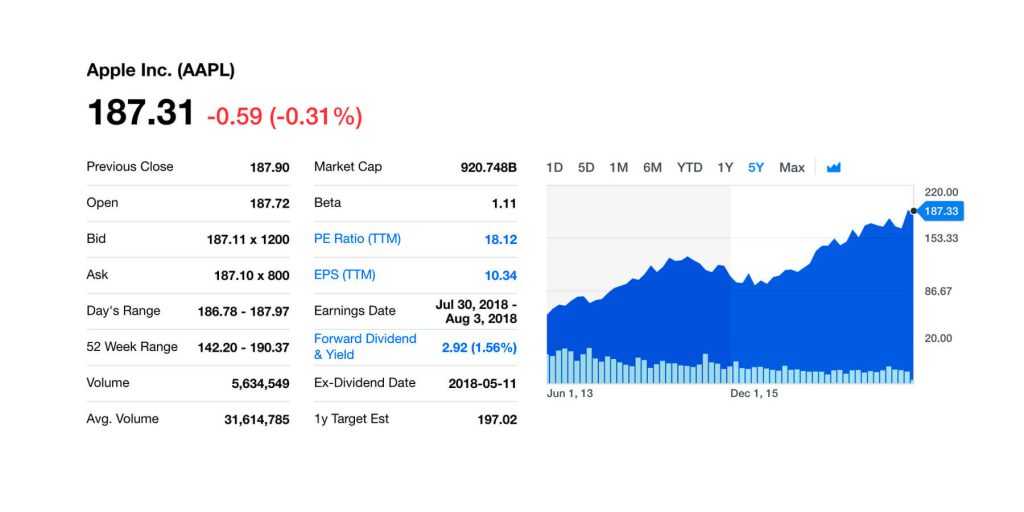

Si l’entreprise présente une stagnation ou, pire encore, une dynamique négative du bénéfice par action, elle est généralement considérée comme un investissement sous-optimal. En revanche, les sociétés dont le bénéfice par action est en hausse méritent votre attention et devraient faire l’objet d’une analyse plus approfondie.

Ratio cours/bénéfice (C/B)

Les bénéfices en soi ne sont pas très utiles lorsqu’on compare deux sociétés ou plus. Disons que l’entreprise A a 1 million de dollars de bénéfices et que son action vaut 100$. L’entreprise B, quant à elle, ne réalise un bénéfice que de 500 000$. Toutefois, son action se négocie à 25$. Si l’on en juge par cette seule mesure, beaucoup d’investisseurs de style « valeur » préféreraient la société B à la société A. Le bénéfice par action est ce que vous obtenez, le prix est ce que vous payez. En d’autres termes, une société dont les bénéfices sont suffisamment élevés et le prix du marché raisonnablement bas est ce que recherchent la plupart des investisseurs de style valeur.

Beaucoup de grandes entreprises internationales, surtout dans le secteur de la haute technologie, ont des ratios C/B déraisonnablement élevés. Ce dernier ne se traduit pas automatiquement par une étiquette « éviter à tout prix ». De telles entreprises sont encore capables de démontrer une croissance décente (parfois assez impressionnante), mais elles sont moins attrayantes pour un investisseur de style valeur.

Le ratio CCB (PEG)

Pour la plupart des investisseurs, le ratio cours/bénéfice et le bénéfice par action ne suffisent pas à tirer une conclusion. Après tout, votre argent est en jeu. Le ratio de Croissance du ratio Cours/Bénéfice, qui peut laisser entrevoir une probabilité de rendement plus élevé à l’avenir, est utilisé pour évaluer une entreprise sur plusieurs années. Si le ratio diminue avec le temps, c’est bon signe. Dans ce cas, cela signifie que l’entreprise démontre soit une augmentation de ses bénéfices, soit une diminution du prix du marché. Lorsque le ratio C/B augmente, l’investissement devient moins attrayant.

Il y a des cas où les entreprises peuvent augmenter leurs prix sans démontrer une augmentation substantielle de leurs bénéfices. Néanmoins, à long terme, ce sont les bénéfices qui alimentent la capitalisation boursière d’une entreprise cotée en bourse.

Rendement des actions

Une action n’est pas seulement bonne parce que son prix peut augmenter. Les paiements de dividendes ne doivent pas être négligés. Le rendement des dividendes est obtenu en divisant le dividende annuel par le cours de l’action. En d’autres termes, il peut être traité comme un intérêt sur votre argent. Les dividendes, cependant, sont un sujet délicat, car il n’est pas toujours avantageux pour l’entreprise de répartir le bénéfice entre les actionnaires. Parfois, il vaut la peine de réinvestir l’argent dans le développement de l’entreprise.

Toutes les mesures susmentionnées se trouvent dans les rapports sur les résultats affichés par les sociétés sur leur site Web ou sont tirées de ces rapports. Maintenant que vous savez comment évaluer une entreprise comme Warren Buffett, trouvez une entreprise à analyser et dans laquelle investir.