Der Relative-Stärke-Index oder kurz RSI ist ein Momentum-Oszillator, der zur Messung der Geschwindigkeit und der Größenordnung von gerichteten Preisbewegungen verwendet wird. Der Indikator hilft bei der Bestimmung von Schwellwerten, ab denen Produkte als überkauft/überverkauft gelten und liefert Kauf- und Verkaufssignale.

Der RSI ist im Grunde genommen eine einzelne Linie, die in einem Bereich zwischen 0 und 100 schwankt. Je mehr sich die Linie der Nullmarke nähert, desto höher stehen die Chancen, dass der Vermögenswert überverkauft ist. Wenn sich der RSI einem Wert von 100 nähert, ist der Vermögenswert wahrscheinlich überkauft. Dem Indikator zufolge kann davon ausgegangen werden, dass der in der überverkauften Zone befindliche Vermögenspreis steigt und in der überkauften Zone sinkt.

Wie verwendet man den RSI-Indikator beim Handel?

Wie bereits erwähnt, schwankt der RSI zwischen 0 und 100 %. Üblicherweise gilt bei einem RSI von über 70 % das Produkt als überkauft und bei unter 30 % als überverkauft. Wenn der Indikator zu oft Fehlalarm schlägt, kann der Schwellwert für überkaufte Produkte auf 80 erhöht und jener für überverkaufte auf 20 verringert werden.

J. Welles Wilder empfahl eine Glättungsperiode von 14, die selbstverständlich zur Anpassung an kurz- und langfristigen Strategien geändert werden kann. Kürzere bzw. längere Perioden werden abwechselnd für kurz- bzw. langfristige Ausblicke genutzt.

Der RSI ist ein universeller Indikator und kann für den Handel mit sämtlichen Vermögenswerten, von Devisen über Kryptoassets bis hin zu Aktien eingesetzt werden.

Beachten Sie, dass der RSI bei starken Trends für längere Zeit in der überverkauften bzw. überkauften Zone verweilen kann!

RSI-Einstellungen und -Konfiguration

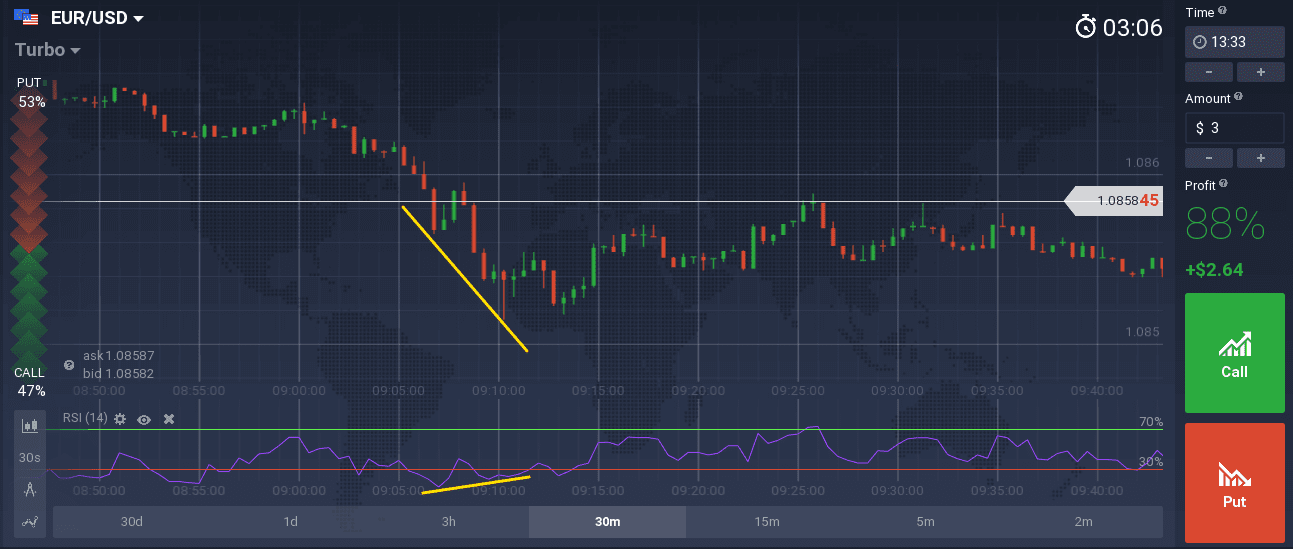

Um den Relative-Stärke-Index zu nutzen, gehen Sie einfach wie folgt vor:

- Klicken Sie auf die Schaltfläche „Indicators“ in der linken unteren Ecke des Bildschirms und wählen Sie „RSI“ aus der Liste der verfügbaren Indikatoren aus.

- Klicken Sie anschließend auf die Schaltfläche „Apply“ (Anwenden), falls Sie die Standardeinstellungen bevorzugen. Das RSI-Diagramm wird daraufhin im unteren Teil des Bildschirms angezeigt.

- Erfahrene Trader können noch einen Schritt weiter gehen und die Registerkarte „Set up & Apply“ (Einrichten & Anwenden) aufrufen.

Optional: Einstellungen anpassen. Beim Einrichten des Indikators können Sie die Periode sowie die Schwellwerte für überkaufte und überverkaufte Produkte anpassen, um eine höhere Empfindlichkeit/Genauigkeit zu erzielen. Je breiter der Bereich ist, desto weniger Signale erhalten Sie. Aber dafür fallen die erhaltenen Signale präziser aus. Das Gegenteil ist der Fall, wenn die Schwellwerte näher beieinander liegen: Überschreitungssignale treten häufiger auf, jedoch kommt es auch öfter zu Fehlalarm. Denken Sie daran: Mit dem Erhöhen des Parameters „Period“ sinkt die Empfindlichkeit des Indikators.

Standardmäßiger Ansatz: 70/30

Beim standardmäßigen Ansatz wird eine Glättungsperiode von 14, eine Schwellwert für überverkaufte Produkte von 30 % und für überkaufte Produkte von 70 % verwendet. Hierbei handelt es sich um die am häufigsten verwendete Vorgabe des Indikators. Trader erwarten, dass der RSI an den Schwellwerten (30 und 70) abprallt. Dies geschieht mit Standardparametern recht häufig, bedeutet aber nicht zwangsläufig, dass eine tatsächliche Trendumkehr bevorsteht.

Konservativer Ansatz: 80/20

Fürsprecher eines konservativen Ansatzes empfehlen eine Glättungsperiode von 21, einen Schwellwert für überverkaufte Produkte von 20 % und für überkaufte Produkte von 80 %. Risikoscheue Anleger konfigurieren den Indikator so, dass der RSI weniger empfindlich ist und deshalb weniger Fehleralarme auftreten. Extrem hohe und niedrige Werte – 90 und 10 – kommen seltener vor, deuten aber auf ein stärkeres Momentum hin.

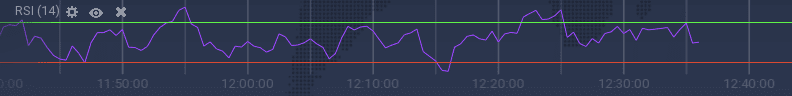

Divergenz

Die Divergenz stellt eine weitere Möglichkeit dar, den oben genannten Indikator zu verwenden. Wenn die Bewegung der Basispreise vom RSI nicht bestätigt wird, kann das auf eine Trendwende hinweisen.

Die Divergenz kann ein guter Indikator für eine bevorstehende Preisumkehr sein. Im obigen Beispiel sinkt der Preis des Vermögenswertes, während der RSI in die entgegengesetzte Richtung zeigt. Auf einen solchen Umstand folgt die Trendwende.

Schlussfolgerung

Der RSI ist ein leistungsstarkes Tool, mit dem Sie optimale Ein- und Ausstiegspunkte bestimmen können. Zudem kann er mitunter den Trend vorhersagen, der von anderen Indikatoren nicht erkannt wird. Es wird jedoch selten allein verwendet und sollte mit anderen Indikatoren kombiniert werden (z. B. Bollinger-Bänder oder Alligator-Indikator).