عندما يكون السوق في حالة تراجع أو تتحرك الأسعار فى اتجاه هابط، فإن بعض المتداولين يقررون إيقاف التداول مؤقتا والانتظار حتى انتهاء هذا التراجع. في حين يرى البعض الآخر في الأسواق الهابطة فرصة لتجربة طرق تداول جديدة. وأحد أكثر الاستراتيجيات شيوعا هو بيع الأسهم على المكشوف. وفي هذا المقال، فسوف نتعمق في استراتيجية بيع الأسهم على المكشوف لنرى كيف تعمل ولماذا قد تكون هي الأفضل في السوق الهابط.

ما هو البيع على المكشوف؟

بالنسبة للتداول، فإن هناك طريقتان يمكن إتباعهما: إما الدخول في صفقة شراء أو صفقة بيع. فى حالة الشراء، يتوقع المتداولون ارتفاع الأسعار ويأملون في الاستفادة من تحرك هذه الأسعار. أما البيع على المكشوف فهو على العكس من ذلك. فعندما يقوم المتداولون بالبيع، يعني هذا أن لديهم ذريعة للاعتقاد بأن سعر الأصل قد ينخفض.

شرح بيع الأسهم على المكشوف بعبارات بسيطة

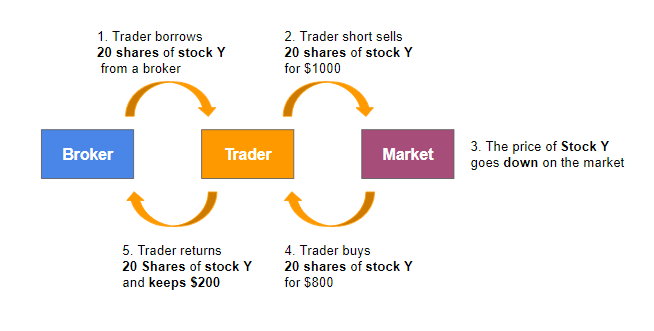

بشكل عام، عندما يقوم المتداول بالدخول في صفقة شراء، فإنه يشتري الأصول. في حين أن البيع على المكشوف في التداول ينطوي على بيع الأصول التي لا يمتلكها في الواقع. لذا فإنه يقترضها من أحد الوسطاء. وينتظر انخفاض السعر حتى يتمكن من إعادة هذه الأصول والاحتفاظ بالفرق. ويمكن بيع العديد من الأصول على المكشوف وأكثرها شيوعا الأسهم. ولفهم مفهوم البيع على المكشوف للأسهم، فيرجى إلقاء نظرة على المثال أدناه.

بالنسبة للعقود مقابل الفروقات (CFDs)، لا توجد حاجة لشراء أو بيع الأصول نفسها. ولكن يركز المتداولون على محاولة التنبؤ باتجاه حركة السعر. أما في حالة البيع على المكشوف، فإن التداول يكون “في السوق الهابط”. وإذا كان توقعك صحيحا، فقد تحصل على نتيجة إيجابية.

إذا كنت ترغب في معرفة المزيد حول هذه الاستراتيجية وكيفية عملها، فيرجى مشاهدة هذا الفيديو التعليمي والذي يتضمن أمثلة من غرفة التداول على منصة IQ Option.

لماذا يتعين على تجربة البيع على المكشوف؟

قد يكون لدى المستثمرين والمتداولين عدد من الأسباب للتحول إلى البيع على المكشوف. وأكثرها شيوعا هي:

محاولة الاستفادة من السوق الهابط

عادة ما يحاول المتداولون شراء الأصول بسعر أقل ثم بيعها بسعر أعلى. ولكن هذا قد لا يكون ممكنا في حالة وجود سوق هابط وكذلك عندما تنخفض الأسعار في جميع الفئات.

يوفر البيع على المكشوف بديلاً: بيع الأصول بسعر أعلى في البداية ثم شرائها مجددا عندما ينخفض السعر. لذا لا تكون هناك حاجة لانتظار تعافي السوق، وقد تكون هذه فرصة للحصول على نتيجة إيجابية بينما لا يزال السوق هابطا.

وبالإضافة إلى ذلك، فإن السوق المتقلب يتسبب في تقلبات أكبر في الأسعار. مما يوفر المزيد من فرص التداول قصيرة الأجل أكثر مما يمكن أن يوفره السوق المستقر ولكن هذه التقلبات قد تجلب معها مخاطر إضافية. لذا تأكد من دراستها بعناية قبل اتخاذ أي خطوة.

إليك مثال على تقلبات أسعار الأصول التي ربما تكون جزءا من استراتيجية بيع الأسهم على المكشوف. ربما لاحظت أن سعر سهم Airbus SE قد شهد تقلبات كبيرة على مدار يوم واحد. وإذا تمكن المتداول من التنبؤ بهذه الحركة بشكل صحيح، فربما يمكنه بيع هذا السهم على المكشوف وتحقيق الربح.

التحوط

يمكن أيضًا استخدام البيع على المكشوف كأداة تحوط لحماية رأس المال من تقلبات السوق على المدى القصير. ولتحقيق ذلك، فقد يقوم المتداول بالدخول في صفقة في الاتجاه المعاكس (بيع) للاتجاه الذى لديه صفقات ضمنه بالفعل (شراء). وبهذه الطريقة، فإذا استمر السعر في الانخفاض، فقد يستخدم الربح من صفقة البيع لتعويض الخسائر من صفقة الشراء.

بيع الأسهم على المكشوف: الإيجابيات والسلبيات

فلنلقي نظرة متعمقة على المزايا الرئيسية لبيع الأسهم على المكشوف والمخاطر المحتملة.

الايجابيات

الاستثمار بمبلغ أصغر

أحد أهم فوائد بيع الأسهم على المكشوف هو إمكانية التداول على فرق السعر. حيث لا توجد هناك حاجة لشراء الأصل نفسه مما يتطلب غالبا استثمارا بمبلغ أصغر. على سبيل المثال، إذا قررت بيع الأسهم على المكشوف على منصة IQ Option، فيمكنك فتح صفقة تبدأ من 1 دولار أمريكي.

الرافعة المالية

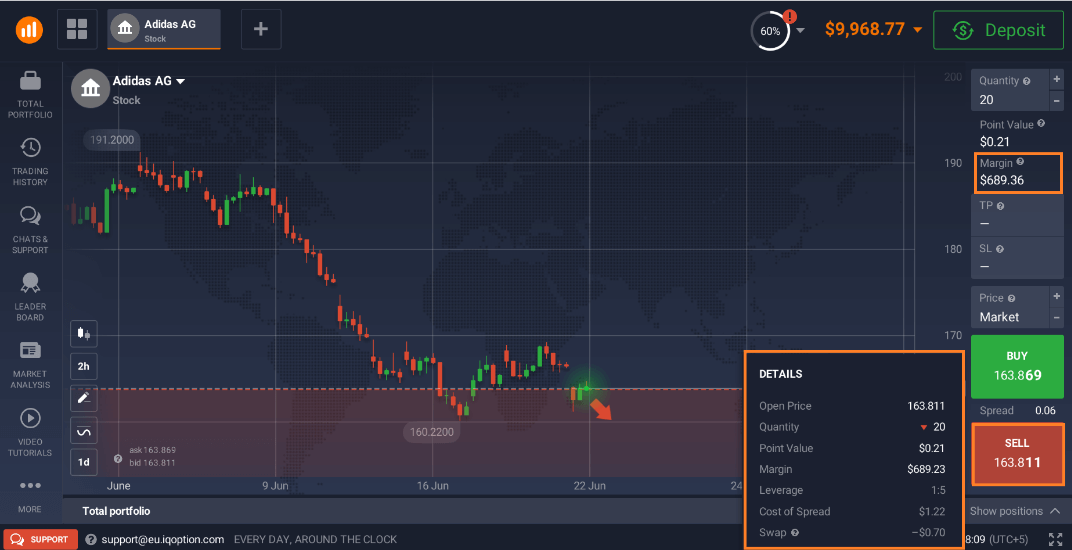

غالبًا ما ينطوي تداول العقود مقابل الفروقات على حسابات التداول بالهامش، حيث يمكن للمتداولين استخدام الرافعة المالية لفتح صفقات أكبر. ويوفر التداول بالهامش القدرة على التداول بأموال أكبر من الإيداع الأولي. مما يمنح المتداولين فرصة للحصول على عوائد أعلى على استثماراتهم. ولكن من المهم معرفة أن استخدام الرافعة المالية قد يؤدي كذلك إلى خسائر أكبر. لذلك يجب عليك أن تقوم بوزن المخاطر قبل تطبيقها على صفقاتك. لمعرفة المزيد حول التداول بالهامش، يرجى الرجوع إلى هذا المقال: التداول بالهامش: ما هو وكيف يعمل؟

عند التداول بالهامش، يكون من المهم مراقبة مستويات الهامش بعناية. حيث إذا ارتفع سعر أحد الأصول فجأة، فقد تضطر إلى إضافة المزيد من الأموال إلى حسابك، مما يعرض المزيد من رأس مالك للخطر. ولكن هذا قد يكون مطلوبا للحفاظ على الصفقة المفتوحة.

التوافر

عندما ينخفض السوق، يزيد البيع على المكشوف. ويكون هناك العديد من المتداولين الذين يتطلعون إلى بيع عدد محدود من الأصول. والتي قد لا يكون بعضها متاحا للمتداول المنتظم. ولكن عند بيع الأسهم على المكشوف باستخدام عقود الفروقات، فلن تواجه هذه المشكلة حيث أنك لا تشتري الأصول نفسها وبالتالي لن تنفد منك.

السلبيات

البيع على المكشوف ليس خالي من المخاطر، حيث توجد هناك بعض الأمور المهمة التي يجب مراعاتها قبل البدء في التداول.

خسائر محتملة غير محدودة

عندما يقوم أحد المتداولين بشراء أحد الأصول (يفتح صفقة شراء)، فإن أقل قيمة يمكن أن يحصل عليها هي 0. على سبيل المثال، إذا قام أحد المتداولين بشراء بعض الأسهم مقابل 100 دولار، فإن أكبر خسارة قد تحدث هي 100 دولار فمن غير الممكن أن يهبط سعر السهم أكثر من ذلك ولكن في البيع على المكشوف فيحتمل أن تستمر الخسائر ولا يوجد حد لمدى ارتفاع السعر، بل يمكن أن يستمر السعر في الارتفاع لفترة طويلة من الزمن.

ويوفر بعض الوسطاء أدوات إدارة المخاطر التي قد يستخدمها المتداولون للتحكم في الخسائر. على سبيل المثال، في منصة IQ Option، إذا وصلت صفقة تداول العقود مقابل الفروقات الخاسرة إلى -50%، فسيتم إغلاقها تلقائيا.

قد يوفر البيع على المكشوف باستخدام العقود مقابل الفروقات فرصا مواتية ولكنه ينطوي أيضا على مخاطر عالية ولاسيما عند استخدام الرافعة المالية. مما قد يؤدي إلى زيادة الأرباح بشكل كبير، ولكنه أيضا يجعل الصفقات أكثر خطورة وقد يؤدي إلى خسائر أكبر. لذا تأكد من تقييم معدلات الهامش والرافعة المالية قبل الضغط على زر “بيع” في منصة التداول.

خلاصة القول

قد يوفر البيع على المكشوف فرصة للتداول في السوق الهابط. وعند البيع على المكشوف باستخدام العقود مقابل الفروقات، فقد تكون هناك فرص تداول مواتية وعائدات أعلى، ولكن هذا ينطوي على العديد من المخاطر كذلك، لذا يجب على كل متداول دراستها لاتخاذ قرار مستنير. وقد تكون أدوات إدارة المخاطر مثل أمر وقف الخسارة وأمر جني الأرباح مفيدة للتحكم في الخسائر المحتملة.