ตัวชี้วัดการวิเคราะห์ทางเทคนิคมีบทบาทสำคัญมาก ช่วยให้เทรดเดอร์สามารถเข้าใจภาพรวมของสภาวะตลาดได้ดีขึ้น แต่ควรใช้ตัวชี้วัดเป็นเครื่องมือประกอบการตัดสินใจ ไม่ควรนำมาใช้โดยปราศจากการพิจารณาอย่างรอบคอบ ตัวชี้วัดช่วยให้เทรดเดอร์เข้าใจแนวโน้ม โมเมนตัม ความผันผวน และความเสี่ยง

คู่มือนี้จะอธิบายตัวชี้วัดทางเทคนิคที่มีประโยชน์มากที่สุดที่เทรดเดอร์ทุกคนควรเข้าใจ เน้นการใช้งานแบบเรียบง่าย นำไปใช้ได้จริง และหลีกเลี่ยงข้อผิดพลาดที่เกิดขึ้นบ่อย

ตัวชี้วัดทางเทคนิคคืออะไร

ตัวชี้วัดการวิเคราะห์ทางเทคนิคเป็นการคำนวณที่อ้างอิงจากราคาและ/หรือปริมาณการซื้อขาย ตัวชี้วัดจะแปลงข้อมูลตลาดดิบให้เป็นสัญญาณบนกราฟที่สามารถเข้าใจได้ สัญญาณเหล่านี้ช่วยให้สามารถมองเห็นและประเมินแนวโน้มของตลาด

โดยทั่วไปตัวชี้วัดจะแบ่งออกเป็น 2 ประเภท ได้แก่ ตัวชี้วัดนำ (Leading Indicator) และตัวชี้วัดตาม (Lagging Indicator) ตัวชี้วัดนำจะพยายามคาดการณ์การเคลื่อนไหวในอนาคต ส่วนตัวชี้วัดตามจะยืนยันการเคลื่อนไหวที่เกิดขึ้นไปแล้ว ทั้งสองประเภทมีประโยชน์หากนำไปใช้ให้เหมาะกับสถานการณ์

ไม่ควรใช้ตัวชี้วัดแทนการวิเคราะห์ราคา ตัวชี้วัดจะมีประสิทธิภาพมากที่สุดเมื่อนำไปใช้ควบคู่กับหลักการโครงสร้างตลาด ได้แก่ แนวรับ แนวต้าน รวมถึงกฎการจัดการความเสี่ยง

ทำไมตัวชี้วัดจึงสำคัญต่อการเทรด

ตัวชี้วัดช่วยให้เทรดเดอร์วางกรอบการวิเคราะห์ตลาดได้อย่างมีประสิทธิภาพ เพราะตัวชี้วัดจะแปลงการเคลื่อนไหวของราคาให้เป็นข้อมูลที่สามารถวัดได้ ช่วยลดการคาดเดา และตัดสินใจไปในทิศทางเดียวกันมากขึ้น

ตัวชี้วัดจะมีประโยชน์มากที่สุดเมื่อนำไปใช้ร่วมกับแผนการเทรดที่มีความชัดเจน เทรดเดอร์จะใช้ข้อมูลอ้างอิงที่เป็นรูปธรรมในการตัดสินใจ แทนที่จะเทรดตามอารมณ์

ประโยชน์หลักของการใช้ตัวชี้วัดทางเทคนิค

● หาแนวโน้มเพื่อชี้ให้เห็นทิศทางและมุมมองของตลาด

● ยืนยันโมเมนตัมเพื่อประเมินความแข็งแกร่งของการเคลื่อนไหวราคา

● รู้ระดับความผันผวนเพื่อปรับขนาดสถานะและตั้งจุดหยุดขาดทุนให้เหมาะสม

● จับจังหวะเข้าเทรดหรือออกจากตลาดได้ดีขึ้น

● ช่วยควบคุมความเสี่ยงด้วยโครงสร้างตลาดที่ชัดเจนขึ้น

ข้อผิดพลาดทั่วไปจากการใช้ตัวชี้วัด

ผู้ที่ใช้ตัวชี้วัดมักเข้าใจผิดและนำไปใช้งานแบบผิดๆ โดยเฉพาะมือใหม่หัดเทรด ข้อผิดพลาดเหล่านี้ทำให้การวิเคราะห์ไม่มีประสิทธิภาพและยิ่งเพิ่มความสับสนแทนที่จะช่วยให้ชัดเจนขึ้น

● ใช้ตัวชี้วัดมากเกินไป การใช้ตัวชี้วัดมากเกินไปอาจให้สัญญาณที่ขัดแย้งกัน และคิดวกวนจนตัดสินใจไม่ได้ การใช้ชุดตัวชี้วัดที่เรียบง่ายจะช่วยให้โฟกัสและลงมือเทรดได้ดีขึ้น

● เทรดตามสัญญาณโดยไม่วิเคราะห์เพิ่ม เทรดตามสัญญาณตัวชี้วัดเพียงอย่างเดียวโดยไม่ดูกราฟราคา นำไปสู่การเข้าเทรดที่ช้าเกินไปหรือได้จุดเข้าเทรดที่คุณภาพต่ำ

● ไม่สนใจโครงสร้างตลาด ตัวชี้วัดจะทำงานแตกต่างกันในสภาวะตลาดที่เป็นเทรนด์และตลาดที่เคลื่อนไหวในกรอบ หากไม่สามารถระบุโครงสร้างตลาดได้อย่างชัดเจน สัญญาณที่ได้จะไม่น่าเชื่อถือ

● ใช้การตั้งค่าเริ่มต้นแบบไม่คิด ค่าพารามิเตอร์เริ่มต้นอาจไม่เหมาะกับทุกตลาดหรือกรอบเวลาทั้งหมด การตั้งค่าตัวชี้วัดควรสอดคล้องตามสไตล์การเทรดและความผันผวนของตลาด

● ใช้ตัวชี้วัดแทนการจัดการความเสี่ยง ตัวชี้วัดไม่สามารถควบคุมความเสี่ยงได้ การตั้งระดับ Stop Loss ขนาดของสถานะ และการจำกัดความเสี่ยงยังคงเป็นสิ่งสำคัญ

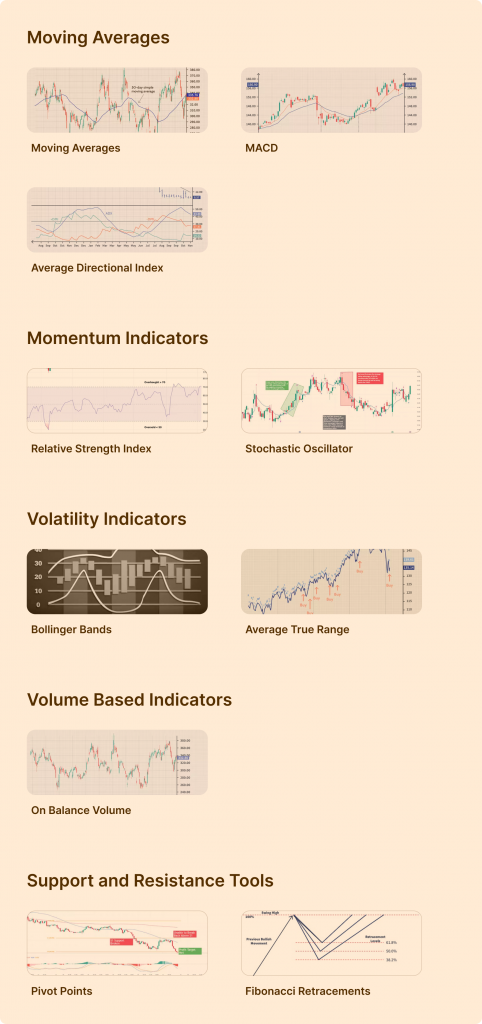

ตัวชี้วัดแนวโน้มที่เทรดเดอร์ทุกคนควรรู้

ตัวชี้วัดแนวโน้มช่วยให้เทรดเดอร์มองเห็นทิศทางตลาดและหลีกเลี่ยงการเทรดสวนเทรนด์หลักของตลาด ตัวชี้วัดประเภทนี้ใช้ได้ผลในช่วงที่ตลาดกำลังเป็นเทรนด์ แต่ถ้าตลาดผันผวน สัญญาณมักไม่น่าเชื่อถือ เป้าหมายไม่ใช่การคาดการณ์แท่งเทียนถัดไป แต่เป็นการเทรดในทิศทางเดียวกับภาพรวมตลาด และปรับจังหวะการเข้าเทรดให้ดีขึ้นในช่วงราคาวิ่งย้อนกลับและราคาทะลุกรอบ

หากต้องการส่งคำสั่งอย่างแม่นยำ ให้ใช้ตัวชี้วัดแนวโน้มเป็นเครื่องมือยืนยัน เริ่มจากมองหาโครงสร้างตลาด จากนั้นใช้ตัวชี้วัดเพื่อยืนยัน เมื่อทำแบบนี้จะช่วยให้การตัดสินใจมีความสม่ำเสมอ และลดสัญญาณที่ขัดแย้งกัน

ค่าเฉลี่ยเคลื่อนที่

ค่าเฉลี่ยเคลื่อนที่ (Moving Average) เป็นหนึ่งในตัวชี้วัดแนวโน้มที่ใช้งานกันมากที่สุด ทำให้ข้อมูลราคาเรียบขึ้นเพื่อให้เห็นทิศทางของตลาดได้ชัดเจน ช่วยให้เทรดเดอร์กรองสัญญาณรบกวนและโฟกัสโครงสร้างตลาดได้ดีขึ้น

ค่าเฉลี่ยเคลื่อนที่แบบง่าย (Simple Moving Average) จะคำนวณจากราคาเฉลี่ยในช่วงเวลาที่กำหนด ค่าเฉลี่ยเคลื่อนที่แบบเอกซ์โพเนนเชียล (Exponential Moving Average) จะให้น้ำหนักกับข้อมูลล่าสุดมากกว่า ทำให้สามารถตอบสนองต่อการเปลี่ยนแปลงของราคาได้เร็วขึ้น ยิ่งตั้งช่วงเวลาสั้นจะยิ่งตอบสนองต่อราคาได้อย่างรวดเร็ว การตั้งช่วงเวลาที่นานขึ้นช่วยให้เห็นเทรนด์ภาพรวมของตลาด

ค่าเฉลี่ยเคลื่อนที่มักนำมาใช้กำหนดแนวโน้มหลักเพื่อเลือกฝั่งเทรด และทำหน้าที่เป็นแนวรับหรือแนวต้านที่ขยับตามราคา เมื่อราคาอยู่เหนือค่าเฉลี่ยเคลื่อนที่ที่กำลังไต่ขึ้น มักบ่งบอกถึงแนวโน้มขาขึ้น เมื่อราคาอยู่ต่ำกว่าเส้นค่าเฉลี่ยเคลื่อนที่ที่กำลังลดลง มักบ่งบอกถึงแนวโน้มขาลง ค่าเฉลี่ยเคลื่อนที่จะได้ผลที่สุดเมื่อใช้ร่วมกับโครงสร้างตลาดและมีกฎความเสี่ยงที่ชัดเจน

MACD

MACD เป็นตัวชี้วัดแนวโน้มที่อิงโมเมนตัม ใช้วัดค่าความสัมพันธ์ระหว่างค่าเฉลี่ยเคลื่อนที่สองเส้น และแสดงให้เห็นว่าโมเมนตัมเปลี่ยนแปลงไปอย่างไรในแนวโน้มปัจจุบัน ทำให้เหมาะสำหรับการยืนยันแนวโน้มมากกว่าคาดการณ์ทิศทางล่วงหน้า

ตัวชี้วัดนี้ประกอบด้วยเส้น MACD เส้นสัญญาณ และฮิสโตแกรม จุดตัดระหว่างเส้น MACD และเส้นสัญญาณสามารถชี้ให้เห็นการเปลี่ยนแปลงของโมเมนตัม ฮิสโตแกรมจะแสดงความแข็งแกร่งของโมเมนตัมในรูปแบบที่มองเห็นได้ง่าย

MACD จะทำงานได้ดีที่สุดเมื่อสภาวะตลาดมีโครงสร้างที่ชัดเจน ในช่วงที่ตลาดมีแนวโน้มแรง ตัวชี้วัดนี้จะช่วยยืนยันจังหวะย่อตัวและการเคลื่อนไหวต่อของราคา ในตลาดที่ราคาเคลื่อนไหวอยู่ในกรอบ สัญญาณจะมีความน่าเชื่อถือน้อยลง จึงควรใช้พฤติกรรมราคาช่วยกรองสัญญาณ

ดัชนีทิศทางเฉลี่ย (Average Directional Index)

Average Directional Index จะวัดความแข็งแกร่งของแนวโน้ม ไม่ได้แสดงทิศทางราคา แต่จะบอกว่าตลาดกำลังเป็นเทรนด์หรือเคลื่อนไหวอยู่ในกรอบ

ค่า ADX ที่กำลังเพิ่มขึ้นเป็นสัญญาณว่าแนวโน้มกำลังแข็งแกร่งขึ้น ค่า ADX ที่ต่ำบ่งบอกว่าโมเมนตัมกำลังพักตัวและอ่อนแรง ช่วยให้เทรดเดอร์หลีกเลี่ยงการใช้กลยุทธ์แนวโน้มในสภาวะตลาดที่ไม่เหมาะสม

ตัวชี้วัด ADX เหมาะสำหรับใช้เป็นตัวกรองสัญญาณ เมื่อค่า ADX ต่ำควรหลีกเลี่ยงจุดเข้าเทรดตามแนวโน้ม เมื่อค่า ADX สูงขึ้น การเข้าเทรดตามแนวโน้มจะมีความน่าเชื่อถือมากกว่า ช่วยให้เลือกเทรดได้ดีขึ้น และลดการเข้าเทรดที่มีโอกาสชนะน้อย

ตัวชี้วัดโมเมนตัม

ตัวชี้วัดโมเมนตัมช่วยเทรดเดอร์วัดความเร็วและความแข็งแกร่งของการเคลื่อนไหวราคา ตัวชี้วัดโมเมนตัมไม่ได้บอกทิศทางของราคาว่าจะขึ้นหรือลง แต่แสดงให้เห็นว่าการเคลื่อนไหวนั้นยังมีแรงอยู่หรือกำลังอ่อนแรงลง

ตัวชี้วัดโมเมนตัมมีประโยชน์อย่างยิ่งสำหรับการจับจังหวะเข้า-ออก ช่วยให้เห็นจุดที่ราคาเริ่มอ่อนแรง การเคลื่อนไหวต่อ และไดเวอร์เจนซ์ เครื่องมือโมเมนตัมจะได้ผลดีที่สุดเมื่อใช้งานให้สอดคล้องกับแนวโน้มและโครงสร้างตลาด

ดัชนีความแข็งแกร่งสัมพัทธ์ (Relative Strength Index)

Relative Strength Index จะวัดความแข็งแกร่งของการเคลื่อนไหวราคาในช่วงเวลาล่าสุดบนสเกลที่กำหนดไว้ ช่วยให้เทรดเดอร์มองเห็นสภาวะซื้อมากเกินไป สภาวะขายมากเกินไป รวมถึงการเปลี่ยนแปลงโมเมนตัม

ค่า RSI ที่สูงบ่งบอกถึงโมเมนตัมขาขึ้นที่แข็งแกร่ง ส่วน RSI ที่ต่ำหมายถึงโมเมนตัมขาลงที่แข็งแกร่ง ในตลาดที่มีแนวโน้มชัดเจน ตัวชี้วัด RSI มักทรงตัวอยู่ในระดับสูงหรือระดับต่ำเป็นเวลานาน ซึ่งถือเป็นเรื่องปกติและไม่ควรมองเป็นสัญญาณกลับตัวอัตโนมัติ

RSI จะมีประสิทธิภาพมากที่สุดเมื่อใช้หาไดเวอร์เจนซ์และยืนยันแนวโน้ม ซึ่ง Bullish Divergence จะบ่งชี้ว่าโมเมนตัมขาลงกำลังอ่อนแรง ส่วน Bearish Divergence สามารถเตือนว่าความแข็งแกร่งของขาขึ้นกำลังลดลง

สโตแคสติก ออสซิลเลเตอร์ (Stochastic Oscillator)

Stochastic Oscillator จะเปรียบเทียบราคาปิดกับช่วงราคาล่าสุด ช่วยวัดโมเมนตัมและมองหาจุดกลับตัวที่เป็นไปได้ ตัวชี้วัดจะเคลื่อนไหวอยู่ระหว่างระดับบนและระดับล่างที่กำหนดไว้

ในสภาวะตลาดที่ราคาเคลื่อนไหวอยู่ในกรอบ Stochastic Oscillator จะมีประโยชน์เป็นพิเศษ เมื่อค่าเข้าใกล้ระดับบนเป็นการบ่งบอกว่าโมเมนตัมขาขึ้นเริ่มช้าลง หากค่าเข้าใกล้ระดับล่างแปลว่าโมเมนตัมขาลงเริ่มอ่อนแรง ช่วยหาจังหวะเข้าเทรดใกล้ปลายขอบราคา

ในตลาดที่มีแนวโน้มแข็งแกร่งควรใช้ตัวชี้วัดนี้อย่างระมัดระวัง เนื่องจากค่าตัวชี้วัดสามารถค้างอยู่ในโซนซื้อมากเกินไปหรือขายมากเกินไปเป็นเวลานาน การใช้งานที่เหมาะสมที่สุดคือใช้ยืนยันสัญญาณ ไม่ใช่คาดการณ์จุดกลับตัว พิจารณาสัญญาณเทรดให้สอดคล้องกับโครงสร้างตลาดและแนวโน้มเพื่อผลลัพธ์ที่ดีกว่า

ตัวชี้วัดความผันผวน

ตัวชี้วัดความผันผวนใช้วัดค่าว่าราคาเคลื่อนไหวมากน้อยแค่ไหน ไม่ได้เป็นการบอกทิศทางราคา ช่วยให้เทรดเดอร์ปรับตัวตามสภาวะตลาดที่เปลี่ยนแปลงอยู่ตลอดเวลา ช่วงที่ผันผวนสูงต้องตั้งจุดหยุดขาดทุนให้กว้างขึ้นและลดขนาดสถานะ ช่วงที่ผันผวนต่ำช่วยให้วางจุดหยุดขาดทุนได้แคบขึ้นและควบคุมความเสี่ยงได้รัดกุมขึ้น

ตัวชี้วัดความผันผวนช่วยปรับการจัดการความเสี่ยงและการจับจังหวะ ไม่ใช่เครื่องมือบอกทิศทางการเคลื่อนไหว แต่ช่วยตัดสินใจเกี่ยวกับจุดเข้า จุดออก และขนาดของสถานะ

โบลลิงเจอร์แบนด์ (Bollinger Bands)

Bollinger Bands จะขยายตัวกว้างขึ้นและหดตัวแคบลงตามความผันผวน เมื่อแบนด์กว้างขึ้น แปลว่าความผันผวนเพิ่มสูงขึ้น เมื่อแบนด์แคบลงแปลว่าความผันผวนกำลังลดลง

ราคาวิ่งอยู่ใกล้แบนด์บนสะท้อนถึงโมเมนตัมที่แข็งแกร่ง ราคาวิ่งอยู่ใกล้แบนด์ล่างสะท้อนถึงแรงกดดันขาลง ช่วงที่ราคาเคลื่อนไหวภายในกรอบ แบนด์จะช่วยหาจุดสูงสุดของการเคลื่อนไหว ในกรณีที่ตลาดกำลังเป็นเทรนด์ ราคาอาจเคลื่อนไหวใกล้แบนด์เป็นเวลานาน

Bollinger Bands เป็นเครื่องมือที่มีประโยชน์สำหรับหาจุดการบีบตัวของความผันผวน ช่วงที่แบนด์แคบมักเป็นสัญญาณเตือนล่วงหน้าของการทะลุกรอบที่รุนแรง อย่างไรก็ตาม ทิศทางการเคลื่อนไหวต้องได้รับการยืนยันด้วยโครงสร้างตลาดเสมอ

ช่วงเฉลี่ยที่แท้จริง (Average True Range)

Average True Range จะวัดการเคลื่อนไหวเฉลี่ยของราคาในช่วงเวลาที่กำหนด ไม่ได้บ่งบอกถึงทิศทางของราคา แต่จะแสดงให้เห็นว่าตลาดมีการเคลื่อนไหวแรงแค่ไหน

ATR ถูกนำมาใช้อย่างกว้างขวางเพื่อตั้งจุด Stop Loss ค่า ATR ที่สูงขึ้นบ่งชี้ว่าราคาแกว่งตัวรุนแรงจึงควรตั้งจุดตัดขาดทุนให้กว้างขึ้น ค่า ATR ที่ต่ำลงช่วยให้ใช้จุดตัดขาดทุนที่แคบลงและควบคุมความเสี่ยงได้รัดกุมขึ้น

นอกจากนี้ ATR ยังช่วยกำหนดขนาดสถานะ ตลาดที่ผันผวนมากต้องลดขนาดสถานะให้เล็กลง วิธีนี้ช่วยควบคุมความเสี่ยงให้อยู่ในระดับที่สม่ำเสมอแม้ว่าจะใช้กับสินทรัพย์และสภาวะตลาดที่แตกต่างกัน

ตัวชี้วัดอิงปริมาณซื้อขาย (Volume Based Indicator)

ตัวชี้วัดอิงปริมาณซื้อขายจะแสดงให้เห็นว่าการเคลื่อนไหวของราคามีแรงสนับสนุนจากผู้เข้าร่วมตลาดมากน้อยแค่ไหน ราคาอาจเคลื่อนไหวขึ้นลงโดยไม่มีแรงสนับสนุนที่ชัดเจน แต่ปริมาณซื้อขายจะเผยให้เห็นว่าผู้ซื้อหรือผู้ขายตั้งใจจริงหรือไม่ ปริมาณซื้อขายจึงเป็นเครื่องมือยืนยันที่สำคัญมาก

ตัวชี้วัดปริมาณซื้อขายทำงานได้ดีเมื่อใช้ร่วมกับการวิเคราะห์พฤติกรรมราคา ตัวชี้วัดปริมาณซื้อขายไม่ได้คาดการณ์ทิศทางราคา แต่จะยืนยันความแข็งแกร่ง ความอ่อนแรง และความเป็นไปได้ของการเคลื่อนไหวต่อเนื่อง

ปริมาณซื้อขาย

ปริมาณซื้อขายดิบจะแสดงจำนวนหน่วยที่มีการซื้อขายในช่วงเวลาหนึ่ง ราคาทะลุกรอบที่เกิดขึ้นพร้อมกับปริมาณซื้อขายเพิ่มขึ้นมักสะท้อนถึงการมีส่วนร่วมของตลาดที่แข็งแกร่ง และเพิ่มความน่าจะเป็นที่ราคาจะเคลื่อนไหวต่อ หากปริมาณซื้อขายลดลงระหว่างที่ราคาขยับอาจเป็นสัญญาณของการอ่อนแรง

ปริมาณซื้อขายมีประโยชน์มากเมื่อราคาทดสอบระดับที่สำคัญ ราคาทะลุกรอบที่มีปริมาณซื้อขายน้อยมักล้มเหลว การย่อตัวพร้อมกับปริมาณซื้อขายที่ลดลงบ่งบอกว่าเป็นการปรับฐานเพื่อไปต่อมากกว่าการกลับตัว

ควรนำปริมาณซื้อขายมาเปรียบเทียบกับกิจกรรมล่าสุดของตลาดเสมอ ตัวเลขไม่สำคัญเท่าการเปลี่ยนแปลงและการเคลื่อนไหวของตลาด

วอลุ่มสะสม (On Balance Volume)

On Balance Volume จะติดตามปริมาณซื้อขายสะสมอ้างอิงตามทิศทางของราคา ซึ่งค่าจะเพิ่มขึ้นเมื่อราคาปิดสูงกว่า และค่าจะลดลงเมื่อราคาปิดต่ำกว่า วอลุ่มสะสมช่วยตรวจสอบว่าปริมาณซื้อขายยืนยันแนวโน้มหรือไม่

เมื่อราคาเพิ่มขึ้นพร้อมกับ OBV ที่เพิ่มขึ้นจะถือว่าแนวโน้มมีแรงสนับสนุนจากตลาด หากราคาเพิ่มขึ้นแต่ OBV ทรงตัวหรือลดลงอาจบ่งบอกว่าโมเมนตัมเริ่มอ่อนแรง ไดเวอร์เจนซ์ลักษณะนี้อาจเตือนถึงการอ่อนแรงที่เป็นไปได้

OBV มีประสิทธิภาพมากที่สุดเมื่อใช้ยืนยันแนวโน้ม ไม่ใช่จับจังหวะเข้าออกที่แม่นยำ ซึ่งจะได้ผลดีที่สุดเมื่อใช้ร่วมกับโครงสร้างราคาและตัวชี้วัดโมเมนตัม

เครื่องมือแนวรับและแนวต้าน

เครื่องมือแนวรับและแนวต้านช่วยให้เทรดเดอร์หาจุดที่ราคามีแนวโน้มจะตอบสนอง แนวรับและแนวต้านจะเน้นไปที่โครงสร้างราคามากกว่า แทนที่จะเป็นตัวชี้วัดที่คำนวณจากสูตร แนวรับและแนวต้านเป็นสิ่งสำคัญสำหรับการดูภาพรวมของตลาด หาจังหวะเข้าเทรด และวางจุดจำกัดความเสี่ยง

ระดับแนวรับและแนวต้านสามารถใช้ได้กับทุกตลาดและทุกกรอบเวลา ช่วยปรับตำแหน่งเข้าเทรด และหลีกเลี่ยงการเข้าเทรดในโซนที่มีโอกาสสำเร็จต่ำ เมื่อใช้ร่วมกับตัวชี้วัดจะเพิ่มความแม่นยำและความชัดเจนมากขึ้น

จุดพิวอต (Pivot Point)

Pivot Point จะคำนวณระดับราคาที่สำคัญอ้างอิงตามข้อมูลของช่วงเวลาการซื้อขายก่อนหน้า มักนำมาใช้กับการเทรดแบบเดย์เทรด เพื่อหาโซนแนวรับและโซนแนวต้านที่เป็นไปได้

ราคามักตอบสนองแถวๆ ระดับ Pivot เพราะเป็นจุดที่เทรดเดอร์จำนวนมากเฝ้าดูอยู่ ระดับเหล่านี้มีประโยชน์สำหรับการวางแผนจุดเข้า จุดออก และกำไรเป้าหมาย เมื่อสอดคล้องกับตัวชี้วัดแนวโน้มหรือตัวชี้วัดโมเมนตัมจะช่วยเพิ่มความน่าเชื่อถือ

Pivot Point ใช้ได้ผลดีที่สุดในตลาดที่มีสภาพคล่อง ช่วยสร้างโครงสร้างให้เห็นในช่วงที่ตลาดเคลื่อนไหวเร็ว และช่วยลดการตัดสินใจด้วยอารมณ์

Fibonacci Retracement

Fibonacci Retracement ช่วยหาโซนที่ราคามีแนวโน้มจะวิ่งย้อนกลับภายในเทรนด์หลัก ซึ่งอ้างอิงจากเปอร์เซ็นต์การย่อตัวที่พบได้บ่อยในพฤติกรรมตลาด

เทรดเดอร์จะใช้ระดับ Fibonacci เพื่อคาดการณ์บริเวณที่ราคาจะชะลอการเคลื่อนไหวหรือกลับตัวระหว่างช่วงปรับฐาน เครื่องมือนี้ได้ผลที่สุดเมื่อใช้ควบคู่กับทิศทางแนวโน้มและโครงสร้างราคาที่ชัดเจน

ระดับ Fibonacci ไม่ใช่ราคาที่แน่นอนตายตัว แต่เป็นโซนราคา ซึ่งต้องมีการยืนยันจากพฤติกรรมราคาหรือตัวชี้วัดก่อนเข้าเทรด

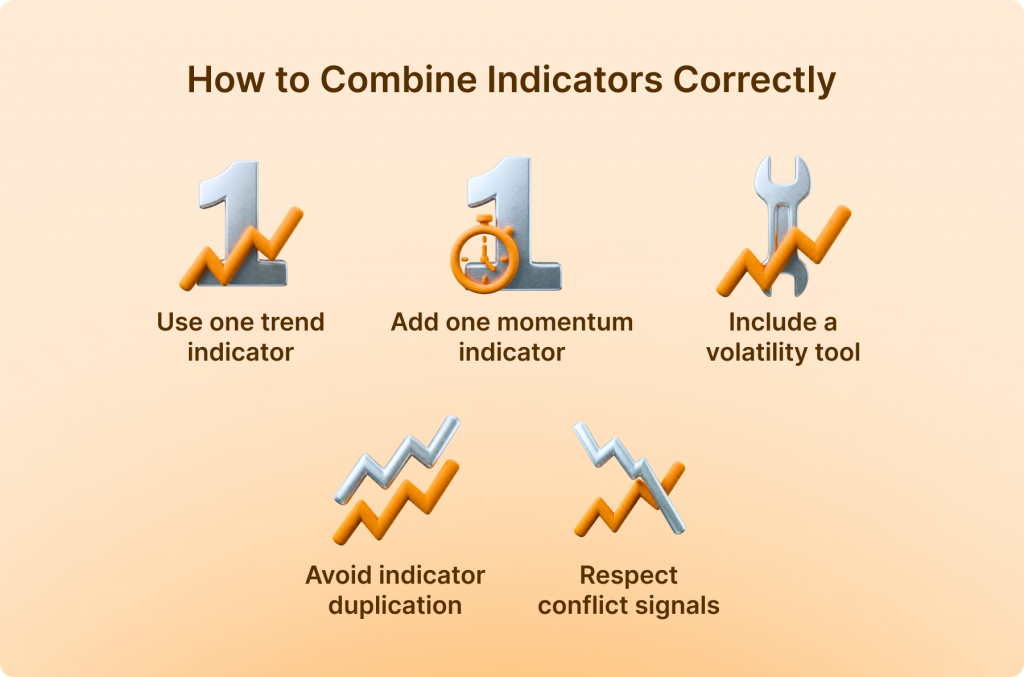

วิธีใช้ตัวชี้วัดร่วมกันอย่างถูกต้อง

ตัวชี้วัดควรทำงานสนับสนุนกัน ไม่ใช่ให้สัญญาณตีกันเอง การผสานเครื่องมืออย่างถูกต้องจะช่วยเพิ่มความชัดเจนและลดสัญญาณหลอก เป้าหมายคือการยืนยันข้อมูลจากหลากหลายด้านของตลาดที่สอดคล้องไปในทิศทางเดียวกัน

● ใช้ตัวชี้วัดแนวโน้มหนึ่งอัน เลือกหนึ่งเครื่องมือเพื่อกำหนดทิศทางตลาด เช่น ค่าเฉลี่ยเคลื่อนที่หรือ ADX วิธีนี้จะเป็นการกำหนดทิศทางที่โฟกัสและหลีกเลี่ยงสัญญาณที่ขัดแย้งกัน

● เพิ่มตัวชี้วัดโมเมนตัมหนึ่งอัน ใช้ RSI หรือ Stochastic เพื่อยืนยันว่าแนวโน้มเคลื่อนไหวอย่างแข็งแกร่งหรืออ่อนแรง โมเมนตัมควรสอดคล้องกับทิศทางที่โฟกัส ไม่ใช่สวนทางกัน

● ใช้เครื่องมือวัดความผันผวน ตัวชี้วัดอย่างเช่น ATR หรือ Bollinger Bands จะช่วยปรับจุดตัดขาดทุนและขนาดของสถานะให้สอดคล้องกับกิจกรรมของตลาด

● หลีกเลี่ยงตัวชี้วัดซ้ำซ้อน อย่าใช้ตัวชี้วัดซ้ำซ้อนหลายตัวที่วัดค่าสิ่งเดียวกัน การใช้เครื่องมือโมเมนตัมหลายอันพร้อมกันจะเพิ่มสัญญาณรบกวนโดยไม่ได้ให้ข้อมูลใหม่

● อย่ามองข้ามสัญญาณที่ขัดแย้ง เมื่อตัวชี้วัดไม่สอดคล้องกัน แปลว่าสภาวะตลาดยังไม่ชัดเจน การรอดูท่าทีไปก่อนจะปกป้องเงินให้ปลอดภัยและรักษาวินัยในการเทรด

ตัวชี้วัดสำหรับสไตล์การเทรดที่แตกต่างกัน

ควรเลือกตัวชี้วัดให้เหมาะกับสไตล์การเทรดและกรอบเวลา การใช้ตัวชี้วัดเดียวกันสำหรับทุกสไตล์มักนำไปสู่ผลลัพธ์ที่ไม่ดี แต่ละแนวทางต้องการข้อมูลไม่เหมือนกัน

เทรดเดอร์แบบเดย์เทรดจะเน้นไปที่โมเมนตัมระยะสั้น ความผันผวน และโครงสร้างตลาดระหว่างวัน เทรดเดอร์แบบสวิงเทรดจะใช้ทิศทางของแนวโน้มและการยืนยันจังหวะย่อตัว เทรดเดอร์แบบถือสถานะจะเน้นแนวโน้มในกรอบเวลาที่สูงขึ้นและโมเมนตัมระยะยาว

การเลือกใช้ตัวชี้วัดให้สอดคล้องกับสไตล์การเทรดจะเพิ่มคุณภาพสัญญาณและลดสัญญาณหลอก ตัวชี้วัดแค่ไม่กี่อันแต่มีจุดประสงค์ชัดเจนจะมีประสิทธิภาพมากกว่าการใช้หลายตัวชี้วัดซ้ำซ้อนกัน

ควรใช้ตัวชี้วัดกี่อัน

ตัวชี้วัดยิ่งมากไม่ได้หมายความว่าการวิเคราะห์จะดีขึ้น ส่วนใหญ่จะทำให้สับสนกว่าเดิม สัญญาณมากเกินไปทำให้การตัดสินใจช้าลงและเกิดความลังเล ความชัดเจนจะหายไปอย่างรวดเร็ว

แนวทางที่ถูกต้องคือเลือกใช้ตัวชี้วัดตามหน้าที่ของเครื่องมือแต่ละตัว ไม่ใช่เน้นที่จำนวน แต่ละเครื่องมือต้องมีบทบาทเฉพาะในการให้ข้อมูลที่แตกต่างกันเกี่ยวกับตลาด

ชุดตัวชี้วัดที่ชัดเจนควรมีลักษณะแบบนี้

● ใช้ตัวชี้วัดหนึ่งอันกำหนดทิศทางของแนวโน้ม

● ใช้ตัวชี้วัดหนึ่งอันยืนยันโมเมนตัมหรือจังหวะเข้าเทรด

● ใช้ตัวชี้วัดหนึ่งอันไว้ดูความผันผวนหรือช่วยจัดการความเสี่ยง

หากตัวชี้วัดสองอันให้ข้อมูลเดียวกัน นั่นแปลว่าใช้อันเดียวพอ ทดสอบง่ายๆ ด้วยการลองลบตัวชี้วัดออกหนึ่งอัน หากการตัดสินใจไม่เปลี่ยนแปลง แสดงว่าตัวชี้วัดนั้นไม่จำเป็น เทรดเดอร์ที่เก่งไม่ได้ประสบความสำเร็จจากการมองเห็นข้อมูลมากกว่า แต่เป็นเพราะเห็นสิ่งที่สำคัญอย่างชัดเจนและทำตามหลักการเดียวกันอย่างสม่ำเสมอ

ตัวอย่างการตั้งค่าตัวชี้วัด

ประสิทธิภาพของชุดตัวชี้วัดจะทำงานได้ดีที่สุดเมื่ออยู่บนตรรกะที่ชัดเจน ตัวชี้วัดแต่ละอันควรมีบทบาทแตกต่างกันและสะท้อนการเคลื่อนไหวของตลาดแต่ละแบบ ด้านล่างเป็นตัวอย่างที่สามารถนำไปใช้ ซึ่งอ้างอิงตามสภาวะตลาดที่พบได้บ่อย

● ชุดสัญญาณเทรดตามแนวโน้ม ชุดสัญญาณนี้จะเน้นไปที่การเทรดตามทิศทางของแนวโน้มหลัก ค่าเฉลี่ยเคลื่อนที่จะกำหนดทิศทาง ใช้ RSI ยืนยันโมเมนตัม ส่วน ATR ช่วยตั้งจุดตัดขาดทุนและขนาดของสถานะ เข้าเทรดเมื่อราคาย่อตัวกลับเข้าใกล้ค่าเฉลี่ยเคลื่อนที่และโมเมนตัมสอดคล้องกับแนวโน้ม แนวทางนี้ช่วยลดการเข้าเทรดสวนเทรนด์และทำให้ได้ผลลัพธ์ที่สม่ำเสมอ

● ชุดสัญญาณเทรดในกรอบ ชุดสัญญาณเทรดในกรอบเหมาะกับตลาดไซด์เวย์ Bollinger Bands ทำหน้าที่กำหนดขอบเขตบนและขอบเขตล่าง Stochastic Oscillator ช่วยหาจังหวะเข้าเทรดที่ใกล้ปลายกรอบราคา เข้าเทรดใกล้แนวรับหรือแนวต้านภายในกรอบเวลา ตั้งกำไรเป้าหมายไว้ไม่ต้องสูงมาก ควบคุมความเสี่ยงอย่างเข้มงวด เพราะราคาอาจทะลุกรอบได้

● ชุดสัญญาณเทรดราคาทะลุกรอบ ชุดสัญญาณราคาทะลุกรอบจะเน้นทำกำไรช่วงที่ความผันผวนขยายตัว Bollinger Band บีบแคบเป็นจุดที่ราคาอัดตัวและใช้ปริมาณซื้อขายยืนยันการเข้าเทรด ให้เข้าเทรดหลังราคาทะลุโครงสร้างพร้อมกับปริมาณซื้อขายที่เพิ่มขึ้น ATR ทำหน้าที่ปรับจุดตัดขาดทุนให้สอดคล้องกับความผันผวนที่สูงขึ้น การยืนยันสัญญาณเป็นสิ่งสำคัญอย่างยิ่งเพื่อหลีกเลี่ยงราคาทะลุหลอก

ตัวชี้วัดกับกลยุทธ์เทรด

ตัวชี้วัดไม่ใช่ระบบการเทรด ไม่ได้แทนที่การวางแผน การเข้าใจภาพรวมของตลาด หรือการจัดการความเสี่ยง กลยุทธ์จะกำหนดว่าควรเข้าเทรดตอนไหนและทำไมต้องเข้าเทรด ตัวชี้วัดเพียงแค่สนับสนุนการตัดสินใจเทรด

กลยุทธ์ต้องครอบคลุมการเลือกตลาด กรอบเวลา รูปแบบการเข้าเทรด กฎความเสี่ยง และกระบวนการตรวจสอบ ตัวชี้วัดเป็นเพียงส่วนหนึ่งของโครงสร้าง หากไม่มีกฎ ต่อให้ใช้ตัวชี้วัดที่ดีที่สุดก็จะให้ผลลัพธ์เหมือนการเดาสุ่ม

เทรดเดอร์ที่ประสบความสำเร็จจะสร้างกลยุทธ์ก่อน แล้วนำตัวชี้วัดมาใช้เพื่อช่วยให้การตัดสินใจชัดเจนขึ้นหรือเพิ่มประสิทธิภาพการเทรด เครื่องมือตัวชี้วัดต้องสนับสนุนกระบวนการ ไม่ใช่เปลี่ยนแผนตามเครื่องมือ

สรุปส่งท้ายเรื่องตัวชี้วัดทางเทคนิค

ตัวชี้วัดทางเทคนิคเป็นเครื่องมือเพิ่มความชัดเจน ไม่ใช่ทางลัดสู่การทำกำไร ประสิทธิภาพของตัวชี้วัดมาจากความเข้าใจว่าใช้วัดอะไร และเหมาะกับตลาดแบบไหน หากนำตัวชี้วัดไปใช้โดยไม่พิจารณาภาพรวมของตลาด ตัวชี้วัดจะสร้างสัญญาณรบกวนแทนที่จะให้ข้อมูลเชิงลึก

เทรดเดอร์ที่เก่งๆ จะเน้นความเรียบง่ายและความสม่ำเสมอ มักใช้ตัวชี้วัดไม่กี่อย่างที่มีบทบาทชัดเจน ควบคู่ไปกับการวิเคราะห์โครงสร้างราคา และจัดการความเสี่ยงอย่างระมัดระวัง ความเชี่ยวชาญเกิดจากการฝึกฝน การทดสอบ และการดำเนินการอย่างรัดกุม ไม่ใช่การเพิ่มจำนวนเครื่องมือ