ดัชนีกำลังสัมพัทธ์ (Relative Strength Index) หรือ RSI คือออสซิลเลเตอร์โมเมนตัมที่ใช้วัดความเร็วและขนาดการเคลื่อนไหวของราคาทิศทาง ตัวชี้วัดสามารถช่วยคุณกำหนดระดับ overbought/oversold ได้ตลอดจนให้สัญญาณซื้อและขาย

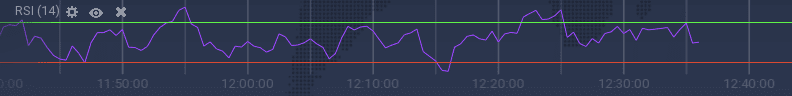

RSI โดยพื้นฐานคือเส้นเดียวที่ผันผวนในช่วงระหว่าง 0 และ 100 ยิ่งเส้นนี้เข้าใกล้จุดศูนย์มากเท่าไร ยิ่งมีโอกาสสูงที่สินทรัพย์จะ Oversold เมื่อ RSI เข้าใกล้ 100 สินทรัพย์มีโอกาสจะเป็น Overbought ตามตัวชี้วัด ราคาสินทรัพย์สามารถถูกคาดว่าจะเพิ่มขึ้นได้เมื่ออยู่ในโซน oversold และลดลงในโซน overbought

วิธีนำไปใช้ในการเทรด

ดังข้อมูลข้างต้นค่า RSI จะผันผวนระหว่าง 0 และ 100% RSI ถูกมองว่าเป็น Overbought เมื่อมากกว่า 70% และจะเป็น Oversold เมื่อต่ำกว่า 30% หากตัวชี้วัดแสดงสัญญาณเตือนที่ผิดพลาดเป็นจำนวนมาก สามารถเพิ่มระดับ Overbought ถึง 80 และลดระดับ Oversold เป็น 20

J. Welles Wilder ใช้ระยะเวลาในการปรับเรียบ (smoothing period) 14 ช่วง ซึ่งสามารถเปลี่ยนแปลงได้ตามวัตถุประสงค์ของกลยุทธ์ในระยะสั้นและระยะยาว ช่วงที่สั้นกว่าหรือนานกว่าจะใช้สำหรับมุมมองที่สั้นกว่าหรือยาวกว่า

RSI คือตัวชี้วัดสากลและสามารถใช้เพื่อการเทรดสินทรัพย์อะไรก็ได้และกรอบเวลาไหนก็ได้

โปรดทราบว่าช่วงที่มีแนวโน้มแข็งแกร่ง RSI จะยังคงอยู่ในโซน Oversold/Overbought เป็นเวลานาน! อีกทั้งควรทราบว่าไม่ว่าตัวชี้วัดจะดีแค่ไหน ก็ไม่มีตัวชี้วัดใดสามารถอ่านค่าได้แม่นยำ 100% ตลอดเวลา

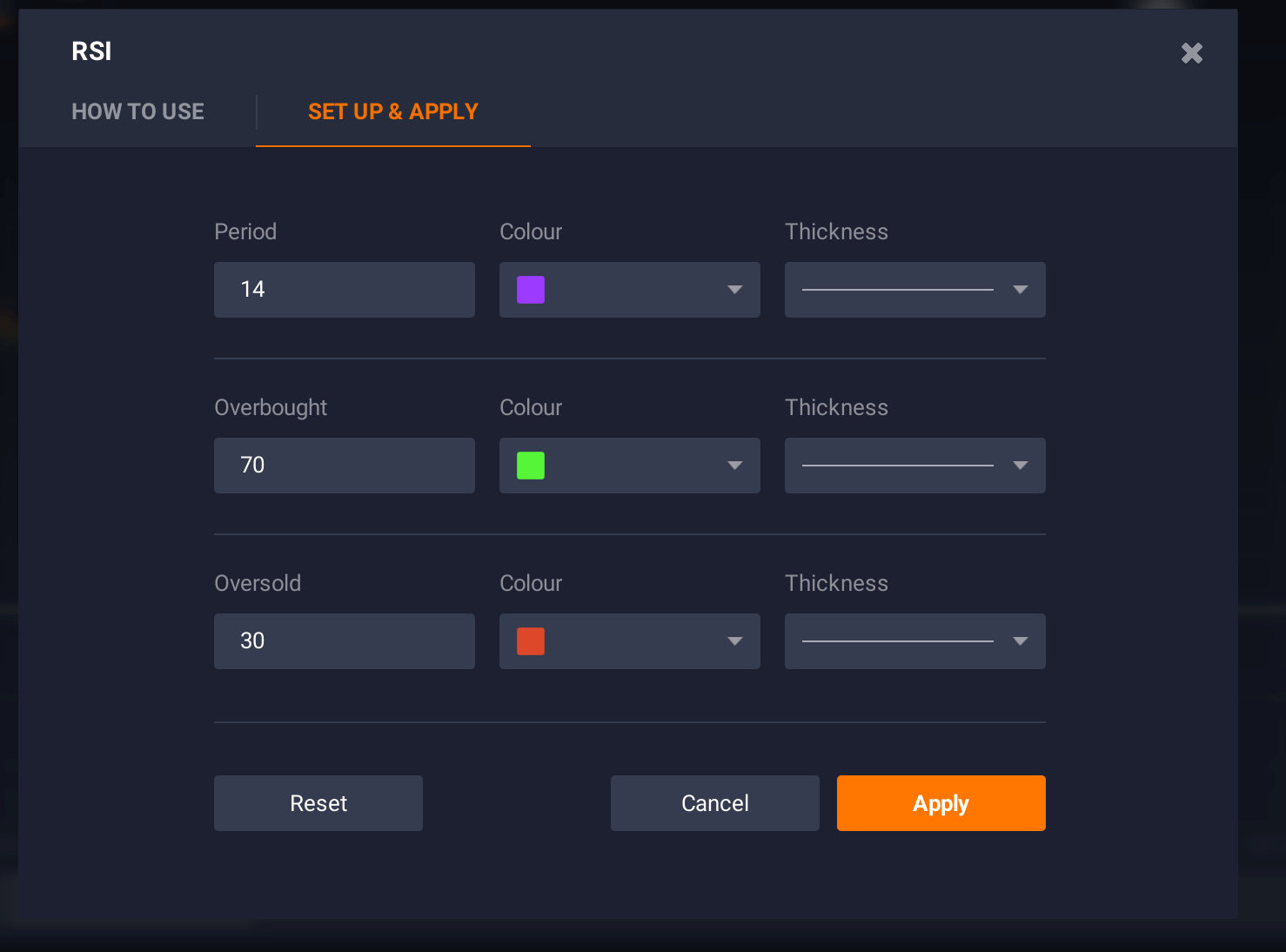

การตั้งค่าและการกำหนดค่า

หากต้องการใช้ Relative Strength Index ให้ทำดังต่อไปนี้:

- คลิกปุ่ม “ตัวชี้วัด” ที่มุมล่างซ้ายของหน้าจอ

- เลือก “RSI” จากรายการตัวชี้วัดที่มีอยู่ในแท็บ “ยอดนิยม”

- จากนั้นคลิกปุ่ม “ใช้งาน” หากคุณต้องการใช้การตั้งค่ามาตรฐาน กราฟ RSI จะแสดงขึ้นที่ด้านล่างของหน้าจอ

- นักเทรดมืออาชีพอาจต้องการดำเนินการเพิ่มอีกขั้นตอน โดยกดเลือกที่แท็บ “ตั้งค่าและนำไปใช้”

ไม่จำเป็น: การปรับการตั้งค่า เมื่อทำการตั้งค่าตัวชี้วัด คุณสามารถปรับช่วงเวลา ระดับ overbought และ oversold เพื่อความอ่อนไหว/ความแม่นยำ โปรดจำไว้ว่าช่องทางที่กว้างขึ้นจะมีสัญญาณน้อยลง แต่ในเวลาเดียวกันสัญญาณจะแม่นยำยิ่งขึ้น ตรงกันข้ามคือกรณีที่ระดับเพดานใกล้กัน สัญญาณครอสโอเวอร์จะปรากฏบ่อยขึ้น แต่จำนวนการเตือนที่ผิดพลาดก็จะเพิ่มขึ้นเช่นกัน โปรดจำไว้ว่าการเพิ่มค่าพารามิเตอร์ “ช่วงระยะเวลา” จะทำให้ตัวชี้วัดมีความอ่อนไหวน้อยลง

วิธีมาตรฐาน – 70/30

วิธีนี้จะใช้ระยะเวลาในการปรับเรียบ (smoothing period) 14 ช่วง ระดับ Oversold 30% และระดับ Overbought 70% นี่เป็นการตั้งค่าล่วงหน้าที่ใช้บ่อยที่สุดสำหรับตัวชี้วัดนี้ นักเทรดคาดหวังว่า RSI จะเด้งออกจากเส้น 30 และ 70 พารามิเตอร์มาตรฐานมักจะเกิดขึ้นค่อนข้างบ่อย แต่ไม่ได้หมายความว่าจะมีการเปลี่ยนแปลงทิศทางแนวโน้มที่แท้จริงเสมอไป

วิธีดั้งเดิม – 80/20

วิธีนี้จะใช้ระยะเวลาในการปรับเรียบ (smoothing period) 21 ช่วง ระดับ Oversold 20% และระดับ Overbought 80% นักลงทุนที่ไม่ชอบความเสี่ยงจะตั้งตัวชี้วัดในลักษณะที่ทำให้ RSI มีความอ่อนไหวน้อยลง และลดจำนวนสัญญาณที่ไม่ถูกต้องให้น้อยที่สุด ระดับสูงและต่ำสูงสุด – 90 และ 10 – เกิดขึ้นน้อยกว่า แต่บ่งบอกถึงโมเมนตัมที่แข็งแกร่ง

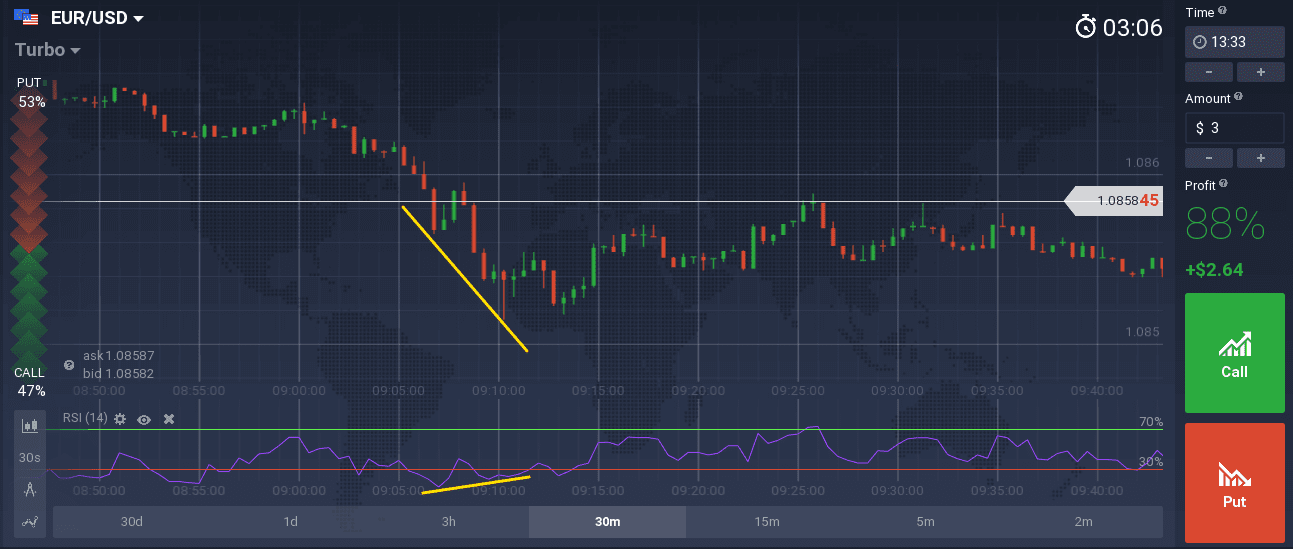

ไดเวอร์เจนท์ (Divergence)

Divergence เป็นอีกวิธีในการใช้ตัวชี้วัดนี้ หากการเคลื่อนไหวของราคาอ้างอิงไม่ได้รับการยืนยันจาก RSI มันสามารถส่งสัญญาณการเปลี่ยนแปลงแนวโน้มได้

Divergence สามารถเป็นตัวชี้วัดที่ดีสำหรับการกลับตัวของราคาที่กำลังจะเกิดขึ้น ในตัวอย่างข้างต้น ราคาของสินทรัพย์ลดลง ขณะที่ RSI แสดงการเคลื่อนไหวตรงกันข้าม สถานการณ์นี้ตามมาด้วยการย้อนกลับของแนวโน้ม

สรุป

RSI คือเครื่องมือที่มีประสิทธิภาพที่สามารถช่วยคุณกำหนดจุดเข้าเทรดและออกเทรดได้อย่างเหมาะสม บางครั้งสามารถทำนายแนวโน้มที่ตัวชี้วัดอื่นๆ ตอบสนองช้าเกินไป อย่างไรก็ตามมันมักไม่ถูกใช้ด้วยตัวเอง และสามารถใช้ร่วมกับตัวชี้วัดอื่นๆ ได้ (เช่น Bollinger Bands หรือ Alligator) ตอนนี้เมื่อคุณรู้วิธีการตั้งค่าและการใช้เทรดแล้ว คุณสามารถไปที่แพลตฟอร์มการเทรดเพื่อลองใช้ตัวชี้วัดนี้!