นักเทรดมือใหม่มักคิดว่าการทำกำไรให้ได้เป็นเรื่องสำคัญที่สุด แต่นักเทรดที่มีประสบการณ์ต่างรู้ดีว่าการขาดทุนเกิดขึ้นได้ทุกเมื่อ ดังนั้นการจัดการความเสี่ยงจึงเป็นแนวทางที่สามารถป้องกันไม่ให้เกิดการสูญเสียเงิน

มาดู 5 เครื่องมือจัดการความเสี่ยงที่สำคัญที่นักเทรดทุกคนนำไปใช้ได้

1. Stop Loss – เงินปลอดภัยมั่นใจได้

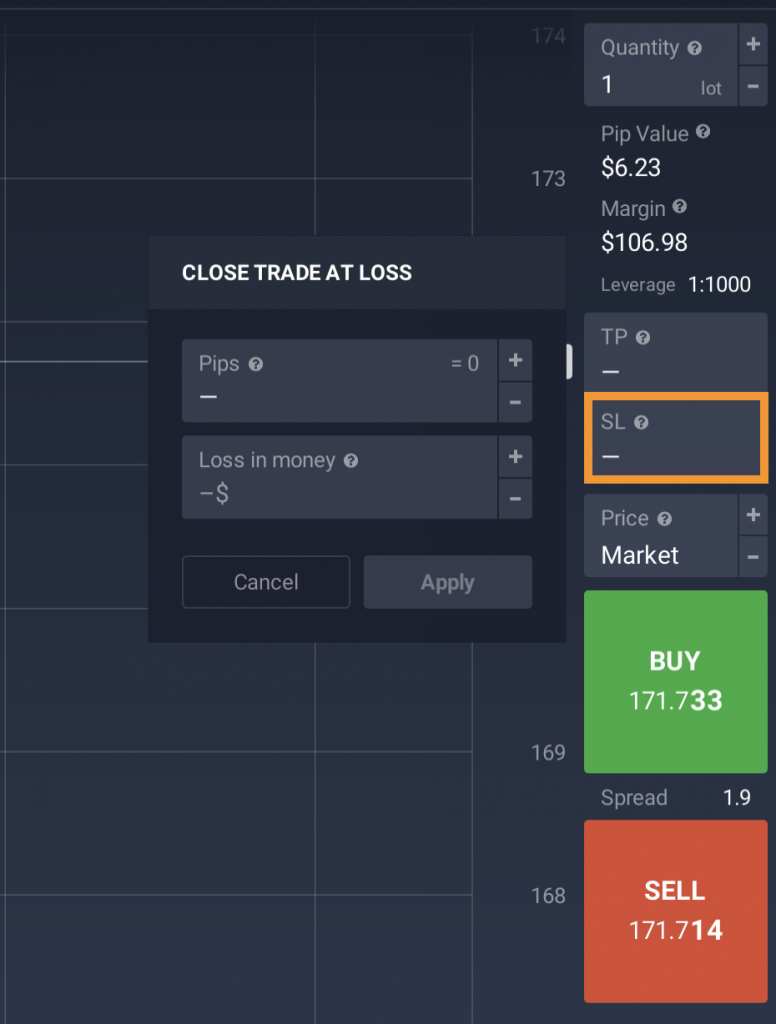

คำสั่งหยุดการขาดทุน (Stop Loss) จะปิดเทรดอัตโนมัติ ณ ราคาที่กำหนดไว้ล่วงหน้า เพื่อปกป้องไม่ให้ขาดทุนมากเกินไป โดยพื้นฐานแล้วระดับ Stop Loss เป็นการทำงานอัตโนมัติที่จะเข้ามามีผลเมื่อตลาดเคลื่อนที่ไปในทิศทางตรงกันข้ามกับที่ลงทุนไว้

อย่างไรก็ตาม ยังมีนักเทรดมือใหม่บางส่วนที่เชื่อว่าไม่ต้องกำหนดระดับหยุดการขาดทุนก็ได้ ใครที่คิดแบบนี้ ลองเดาดูสิว่าเครื่องมือจัดการความเสี่ยงยอดนิยมที่ IQ Option คืออะไร? ก็ Stop Loss ยังไงล่ะ นักเทรดที่ฉลาดจะไม่ลงทุนโดยไม่ตั้งระดับหยุดการขาดทุน และด้านล่างนี้คือเหตุผล

1. ไม่ต้องเฝ้าติดตามตลอดเวลา – เมื่อเปิดใช้งาน Stop Loss ก็ไม่จำเป็นต้องติดตามกราฟอย่างต่อเนื่อง ระบบจะจับตาดูราคาและดำเนินการออกจากเทรดให้เองหากขาดทุนเกินระดับที่กำหนดไว้

2. กำจัดอารมณ์ – นักเทรดที่มักตัดสินใจด้วยอาอารมณ์ ระดับ Stop Loss ช่วยได้ เพียงแค่คำนวณการขาดทุนที่ยอมรับได้แล้วปล่อยให้ระบบอัตโนมัติจัดการส่วนที่เหลือให้เอง เมื่อทำแบบนี้จะทำให้ไม่มีอารมณ์เข้ามาเกี่ยวข้องกับการตัดสินใจว่าจะออกช้าไปหรือออกเร็วไป

3. ตั้งค่าได้ง่าย – การตั้งค่าระดับหยุดการขาดทุนเป็นขั้นตอนการจัดการความเสี่ยงที่ทุกคนทำได้ง่ายมาก เพียงแค่ไปที่แผงทางด้านขวาของแพลตฟอร์ม IQ Option แล้วเลือกจำนวนขาดทุนที่ยอมรับได้สำหรับเทรดนั้นๆ

ฟีเจอร์นี้อาจมีลักษณะแตกต่างกันไปในบัญชีเทรดประเภทต่างๆ หากมีข้อสงสัย ให้ติดต่อฝ่ายซัพพอร์ตผ่านช่องทางแชทในห้องเทรดเพื่อขอความช่วยเหลือ

2. เฮดจิ้ง (Hedging) – ศาสตร์แห่งการสร้างความสมดุล

เมื่อพูดถึงการจัดการความเสี่ยงสำหรับการเทรด แน่นอนว่าเฮดจิ้ง (Hedging) ต้องเป็นหนึ่งในนั้น เฮดจิ้งเป็นการเปิดสถานะใหม่เพื่อชดเชยการขาดทุนที่อาจเกิดขึ้นกับสถานะที่มีอยู่ ตัวอย่างเช่น สมมติว่าได้ลงทุนในหุ้นตัวหนึ่ง นักเทรดสามารถทำเฮดจิ้งได้ด้วยการเปิดสถานะตรงกันข้ามกับที่ลงทุนไว้

เทคนิคนี้เกี่ยวข้องกับความสมดุล หลังจากทำเฮดจิ้งก็เพียงแค่นั่งรอและคาดหวังผลลัพธ์ที่ดีที่สุด เพราะเฮดจิ้งเป็นการจัดการความเสี่ยงอย่างจริงจังและมั่นใจว่าผลลัพธ์ที่ไม่ต้องการจะได้รับการชดเชย

3. กฎ 2% – เทรดน้อยแบบพอตัว

อีกเคล็ดลับสำหรับการจัดการความเสี่ยงคือกฎ 2% กฎนี้เกี่ยวข้องกับการจัดการความเสี่ยงที่ไม่ควรเสี่ยงเกิน 2% ของยอดเงินลงทุนในเทรดเดียว ซึ่งเป็นวิธีที่เรียบง่ายแต่ทรงพลัง ช่วยให้มั่นใจได้ว่าเงินในบัญชีจะไม่มีทางหายวับไปกับตา

ตัวอย่าง สมมติว่ามีเงินในบัญชีเทรด $10,000 ตามกฎ 2% ไม่ควรเสี่ยงเงินเกิน $200 ในการเทรดแต่ละครั้ง หมายความว่าหากตั้ง Stop Loss เพื่อกำหนดระดับขาดทุนไว้ที่ 2% ของยอดเงินที่มีในบัญชี ถ้าเกิดว่าตลาดเคลื่อนที่เป็นทิศทางตรงกันข้าม ยอด 2% ที่ลงทุนก็จะขาดทุน $200

วิธีนี้ช่วยให้สงบอารมณ์และเทรดแบบมีสติ ไม่ต้องแพนิกเมื่อทิศทางตลาดไม่เป็นไปตามที่คาด สามารถเทรดได้แบบสบายใจต่อให้ขาดทุนยังไงเงินก็ไม่หมดบัญชี ถ้าอยากเรียนรู้รายละเอียดเรื่องกฎนี้เพิ่มเติม ให้อ่านบทความเกี่ยวกับกฎ 2%

4. อัตราความเสี่ยง-ผลตอบแทน – ชั่งน้ำหนักโอกาสที่จะเป็นไปได้

อัตราส่วนความเสี่ยงต่อผลตอบแทนเป็นการประเมินกำไรที่อาจเกิดขึ้นเทียบกับโอกาสขาดทุนจากการเทรด ตามหลักการควรกำหนดอัตราส่วนที่ผลตอบแทนมีความเสี่ยงอย่างน้อยสองเท่า ถ้าเสี่ยงเงิน $50 ในการเทรดก็ควรตั้งเป้าผลตอบแทนที่เป็นไปได้ $100

แนวทางการจัดการความเสี่ยงนี้จะช่วยให้ตัดสินใจเชิงกลยุทธ์ได้มีประสิทธิภาพมากขึ้น แทนที่จะพุ่งเข้าสู่ทุกการเทรดที่ดูมีความหวัง ให้มุ่งเน้นเฉพาะเทรดที่มีแนวโน้มให้ผลตอบแทนดีที่สุด หากต้องการดูข้อมูลเพิ่มเติม ลองอ่านบทความเรื่องอัตราส่วนความเสี่ยงต่อผลตอบแทน

5. กระจายความเสี่ยง – อย่าใส่ไข่ทุกฟองไว้ในตะกร้าใบเดียว

การกระจายความเสี่ยงหมายถึงการกระจายการลงทุนไปยังสินทรัพย์ต่างๆ เซกเตอร์ที่ต่างกัน หรือแม้แต่ภูมิภาคทางภูมิศาสตร์ที่ไม่เหมือนกัน แนวคิดนี้เป็นการสร้างสมดุลกับการลงทุนที่มีประสิทธิภาพดีกว่า เพื่อลดผลกระทบจากการลงทุนที่มีประสิทธิภาพต่ำให้เหลือน้อยที่สุด

IQ Option นำเสนอโอกาสกระจายความเสี่ยงอย่างกว้างขวางในสินทรัพย์ประเภทต่างๆ รวมถึงฟอเร็กซ์ หุ้น คริปโต สินค้าโภคภัณฑ์ และอื่นๆ นอกจากนี้ยังสามารถกระจายความเสี่ยงด้วย ETF (Exchange Traded Fund) ซึ่ง ETF เป็นเหมือนตะกร้าที่รวมหุ้นต่างๆ เอาไว้ โดยที่ราคาของ ETF จะสะท้อนถึงมูลค่ารวมของสินทรัพย์อ้างอิง โดยพื้นฐานแล้วการลงทุนใน ETF จะช่วยให้เข้าถึงตัวเลือกการลงทุนแบบกระจายความเสี่ยงล่วงหน้า เป็นการลดความซับซ้อนของการลงทุนหุ้นหลายตัวผ่านการลงทุนเพียงครั้งเดียว

สรุป

การจัดการความเสี่ยงที่มีประสิทธิภาพช่วยให้ได้รับผลตอบแทนดีกว่าการเทรดที่ประสบความสำเร็จหลายครั้ง การจัดการความเสี่ยงมีทั้งการใช้คำสั่งหยุดการขาดทุน (Stop Loss) การเฮดจิ้ง (Hedging) หรือการทำตามกฎ 2% การมุ่งเน้นอัตราส่วนความเสี่ยงต่อผลตอบแทนที่ดี หรือการกระจายพอร์ต ทั้งหมดนี้ต่างเป็นเครื่องมือและเทคนิคที่จะช่วยให้สามารถรับมือกับทิศทางตลาดที่ไม่อาจคาดเดาได้