Quando il mercato è in declino, alcuni trader decidono di mettere in pausa il trading e attendere la fine della tempesta. Altri, invece, vedono il mercato “orso” come un’opportunità per provare nuovi metodi di trading. Uno dei più popolari fra questi è lo short selling dei titoli azionari. In questo articolo ci immergeremo nel mondo dello short selling delle azioni per vedere come funziona e perché potrebbe essere il metodo giusto quando il mercato è in ribasso.

Cos’è lo short selling?

Quando si parla di trading, generalmente ci sono due orientamenti: aprire una posizione long oppure una short. Nel primo caso i trader prevedono un rialzo del prezzo e sperano di poter beneficiare dall’andamento. Con lo short selling avviene il contrario. Quando un trader decide di “andare short”, significa che ha ragione di ritenere che il prezzo dell’asset sia in declino.

Lo short selling delle azioni spiegato in parole semplici

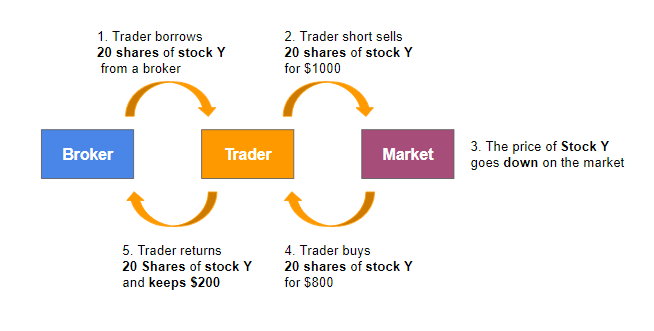

Generalmente, quando qualcuno apre una posizione long, acquista l’asset. Tuttavia, lo short selling prevede la vendita allo scoperto di asset che il trader non possiede realmente. Quindi, l’asset viene preso in prestito da un broker. Il trader prevede un calo del prezzo, perciò potrebbe riuscire a restituire l’asset e tenersi la differenza di prezzo. Lo short selling è possibile su vari asset, ma le azioni rappresentano una delle opzioni più popolari. Per comprendere il concetto che sta alla base dello short selling dei titoli azionari, vediamo l’esempio che segue.

Tuttavia, con i CFD – i contratti per differenza – non c’è la necessità di acquistare o vendere gli asset stessi. I trader si limitano a elaborare una previsione sulla direzione dell’andamento del prezzo. Nel caso dello short selling, la previsione dovrà essere “in calo”. Se la previsione si rivelerà corretta, sarà possibile ottenere un esito positivo.

Se sei interessato a scoprire di più su questo approccio e su come funziona, guarda questo video tutorial con degli esempi direttamente dalla traderoom IQ Option.

Perché provare lo short selling?

Gli investitori e i trader possono avere moltissime ragioni per rivolgersi allo short selling. Ecco quali sono le più comuni.

Tentare di approfittare di un mercato in calo

Normalmente i trader tentano di acquistare gli asset a un prezzo inferiore per poi rivenderlo a un prezzo più alto. In un mercato in declino, invece, quando i prezzi subiscono un calo globale, questo non è possibile.

Lo short selling offre un’alternativa: vendere gli asset a un prezzo superiore e quindi ricomprarli quando i prezzi scendono. In questo modo non c’è alcuna necessità di attendere un recupero del mercato: è un’occasione per ricevere un esito positivo mentre il mercato è ancora in calo.

Inoltre, un mercato volatile genera fluttuazioni maggiori dei prezzi. Questo può offrire più opportunità di trading a breve termine rispetto a quelle offerte da un mercato stabile. Tuttavia, la volatilità porta con sé rischi ulteriori. È importante prendere in considerazione questi rischi prima di fare la propria mossa.

Ecco un esempio delle fluttuazioni del prezzo dell’asset che potrebbe rientrare nell’approccio dello short selling azionario. Si può notare che il prezzo delle azioni Airbus SE ha subito oscillazioni significative nel corso di una giornata. Se un trader avesse previsto correttamente questo movimento, avrebbe potuto vendere allo scoperto questo titolo e ottenere un risultato di trading positivo.

Hedging

Lo short selling può anche essere utilizzato come strumento di copertura per proteggere il capitale dalla volatilità del mercato a breve termine. Per raggiungere questo obiettivo, i trader possono aprire una posizione nella direzione opposta (short) rispetto a quella che già possiedono (long). In questo modo, se il prezzo continua a scendere, possono utilizzare il profitto della posizione short per gestire le perdite di quella long.

Lo short selling di azioni: pro e contro

Descriviamo ora i principali vantaggi e i potenziali rischi dello short selling di azioni.

Pro

Investimenti inferiori

Uno dei vantaggi più importanti dello short selling di azioni è l’opportunità di scambiare la differenza di prezzo. Non è necessario acquistare l’asset stesso, il che spesso richiede un investimento minore. Ad esempio, se decidi di vendere allo scoperto azioni su IQ Option, potrai concludere transazioni a partire da $1.

Leva

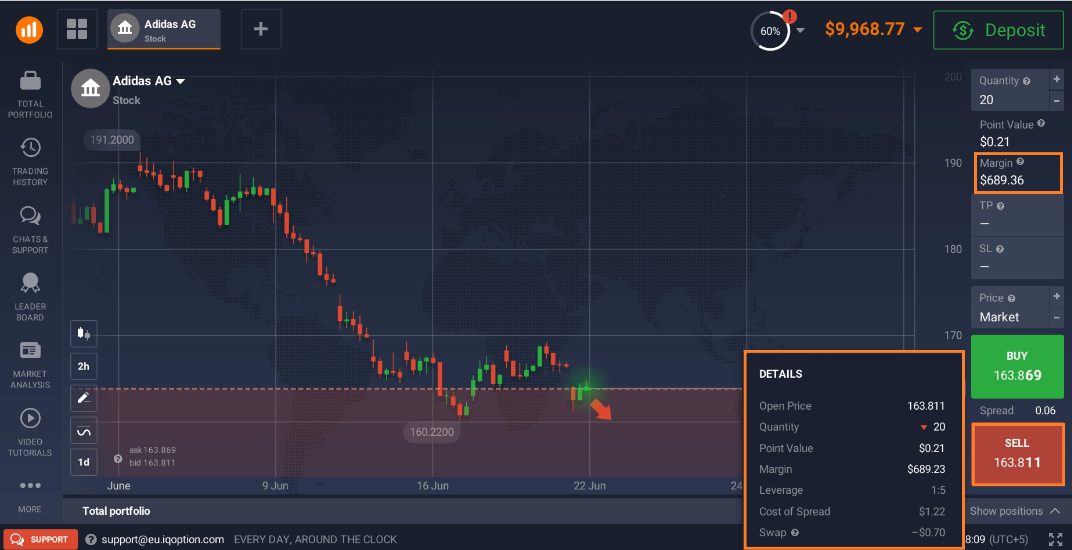

Il trading con CFD spesso prevede di avere un conto con margine, in cui i trader possono utilizzare la leva per aprire posizioni di dimensione maggiore. Il concetto principale del trading con margine è la capacità di fare trading con fondi superiori rispetto a quelli del deposito iniziale. Questo può offrire ai trader la possibilità di ricevere un ritorno maggiore sui propri investimenti. Tuttavia, è importante tenere a mente che l’utilizzo della leva può causare anche perdite superiori. Quindi, è importante valutare i rischi prima di applicarla alle proprie operazioni. Per saperne di più sul trading con il margine, dai un’occhiata a questo articolo: Trading sul margine: come funziona?

Quando si fa trading con il margine, è importante monitorare attentamente i livelli di margine. Se il prezzo di un asset aumenta improvvisamente, potresti dover aggiungere più fondi al tuo conto, mettendo così a rischio una parte maggiore del tuo capitale. Questo potrebbe essere necessario per mantenere la posizione aperta.

Per tenere traccia delle tue operazioni e non perdere mai il momento giusto per uscire da un’operazione, puoi applicare i livelli Stop-Loss e Take-Profit alle tue operazioni.

Disponibilità

Quando il mercato è in calo, lo short selling aumenta. Pertanto, potrebbero essere molti i trader che desiderano fare lo short selling di un numero limitato di asset. Alcuni di questi potrebbero non essere disponibili a un trader regolare. Tuttavia, con la vendita allo scoperto di azioni con i CFD questo problema non esiste: poiché non acquisti alcun asset, è molto difficile che questo di esaurisca.

Contro

Lo short selling non è privo di rischi: ci sono alcune cose importanti da considerare prima di agire.

Perdite potenzialmente illimitate

Quando qualcuno acquista un asset (apre una posizione long), il valore più basso a cui potrebbe arrivare è 0. Ad esempio, se qualcuno ha acquistato delle azioni per $100, la perdita maggiore che potrebbe subire è di $100. Il prezzo azionario non può scendere al di sotto dello zero. Con lo short selling, invece, le perdite possono potenzialmente continuare. Non c’è limite al rialzo che un prezzo può subire: potrebbe mantenersi in rialzo per un lungo periodo di tempo.

Alcuni broker offrono degli strumenti per la gestione del rischio che i trader possono applicare per gestire le perdite. Ad esempio, su IQ Option, se una posizione CFD in perdita raggiunge il -50%, si chiuderà automaticamente.

Lo short selling con CFD può offrire opportunità interessanti ma anche rischi elevati, soprattutto quando si utilizza la leva. Può aumentare significativamente i profitti, ma rende anche le operazioni più rischiose e potrebbe portare a perdite maggiori. Quindi assicurati di valutare il margine e i tassi della leva prima di premere il pulsante “Vendi” nella traderoom.

Conclusione

Lo short selling può offrire l’opportunità di fare trading su un mercato in declino. Nel caso dello short selling di azioni con CFD, questo approccio può offrire interessanti opportunità di trading e un ritorno potenzialmente superiore. Tuttavia, esso comporta anche diversi rischi, che i trader dovranno tenere bene a mente per poter prendere una decisione informata. Gli strumenti di gestione del rischio, come i livelli di Stop-Loss e Take-Profit, possono essere utili per gestire le potenziali perdite.