Lorsque le marché est en baisse, certains traders décident d’interrompre leurs activités et d’attendre la fin de la tempête. D’autres, en revanche, voient dans les marchés baissiers l’occasion d’essayer de nouvelles méthodes de trading. L’une des plus populaires est la vente d’actions à découvert. Dans cet article, nous allons nous plonger dans le monde de la vente d’actions à découvert pour voir comment elle fonctionne et pourquoi elle peut être préférée lorsque le marché est à la baisse.

Qu’est-ce que la vente à découvert ?

Lorsqu’il s’agit de trader, il y a généralement deux façons de procéder : soit ouvrir une position longue, soit une position courte. Dans le premier cas, les traders s’attendent à ce que les prix augmentent et espèrent profiter du mouvement. Avec la vente à découvert, c’est l’inverse. Lorsque les traders prennent une position courte, cela signifie qu’ils ont des raisons de croire que le prix de l’actif pourrait baisser.

La vente d’actions à découvert expliquée en termes simples

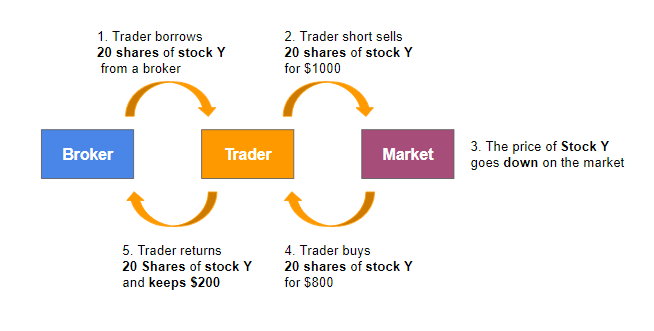

En règle générale, lorsqu’une personne ouvre une position longue, elle achète des actifs. En revanche, la vente à découvert consiste à vendre à découvert des actifs que l’on ne possède pas. On les emprunte donc à un courtier. On s’attend à ce que le prix baisse, ce qui permet de restituer ces actifs et de conserver la différence. La vente à découvert est possible sur différents actifs, les actions étant l’une des options les plus populaires. Pour comprendre le concept de la vente à découvert sur les actions, regardez l’exemple ci-dessous.

Cependant, avec les CFD – contrat pour la différence – il n’est pas nécessaire d’acheter ou de vendre les actifs eux-mêmes. Au lieu de cela, les traders s’efforcent de prédire la direction du mouvement des prix. Dans le cas de la vente à découvert, la réponse est « à la baisse ». Si votre prédiction est correcte, vous pouvez obtenir un résultat positif.

Si vous souhaitez en savoir plus sur cette approche et son fonctionnement, consultez ce didacticiel vidéo avec des exemples de la salle des marchés IQ Option.

Pourquoi essayer la vente à découvert ?

Les investisseurs et les traders peuvent avoir un certain nombre de raisons de se tourner vers la vente à découvert. Voici les plus courantes.

Essayer de profiter d’un marché en baisse

Normalement, les traders essaient d’acheter des actifs à un prix plus bas et de les revendre à un prix plus élevé. Mais dans un marché baissier, lorsque les prix baissent de manière généralisée, cela n’est pas possible.

La vente à découvert offre une alternative : vendre d’abord des actifs à un prix plus élevé, puis les racheter lorsque le prix baisse. De cette façon, il n’est pas nécessaire d’attendre que le marché se redresse : cela peut être une chance d’obtenir un résultat positif alors que le marché est encore en baisse.

En outre, un marché volatil entraîne des fluctuations de prix plus importantes. Cela peut offrir plus d’opportunités de trading à court terme qu’un marché stable. Cependant, la volatilité peut entraîner des risques supplémentaires. Veillez donc à la prendre en compte avant de vous lancer.

Voici un exemple de fluctuations de prix d’actifs qui auraient pu faire partie de l’approche de la vente à découvert de titres. Vous avez peut-être remarqué que le cours de l’action Airbus SE a connu d’importantes fluctuations en l’espace d’une journée. Si un trader avait pu prédire correctement ce mouvement, il aurait pu vendre ce titre à découvert et obtenir un résultat positif.

Couverture

La vente à découvert peut également être utilisée comme un outil de couverture pour protéger le capital contre la volatilité du marché à court terme. Pour ce faire, les traders peuvent ouvrir une position dans la direction opposée (courte) à celle qu’ils ont déjà (longue). De cette façon, si le prix continue à baisser, ils peuvent utiliser le profit de la position courte pour gérer les pertes de la position longue.

Vente à découvert d’actions : avantages et inconvénients

Examinons à présent les principaux avantages de la vente à découvert d’actions et les risques potentiels.

Avantages

Investissement moins important

L’un des principaux avantages de la vente à découvert d’actions est la possibilité de trader la différence de prix. Il n’est pas nécessaire d’acheter l’actif lui-même, ce qui nécessite souvent un investissement moins important. Par exemple, si vous décidez de vendre des actions à découvert sur IQ Option, vous pourrez réaliser des transactions à partir de 1 $.

Effet de levier

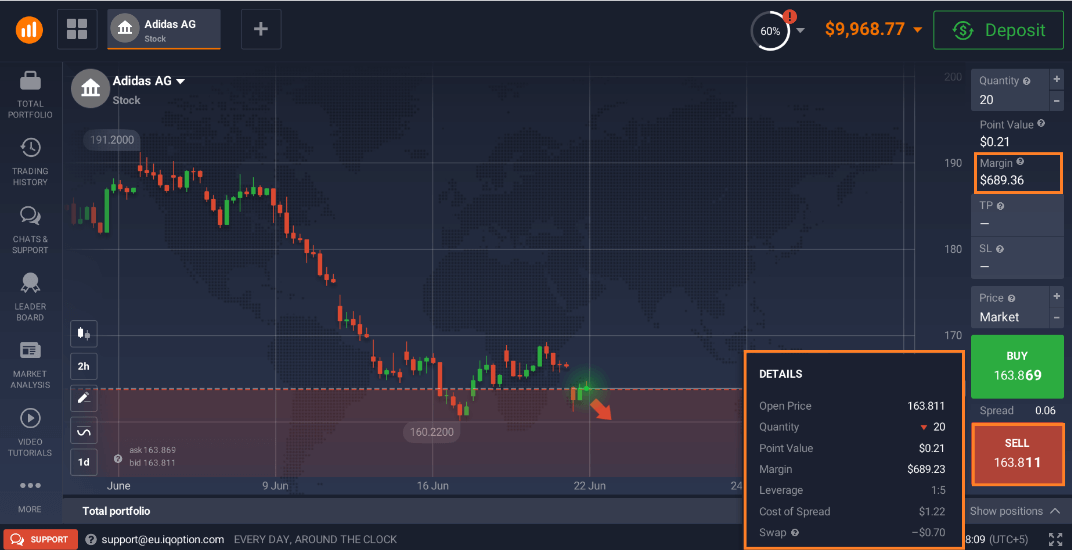

Le trading de CFD implique souvent de disposer d’un compte sur marge, où les traders peuvent utiliser l’effet de levier pour ouvrir des positions plus importantes. Le concept principal du trading sur marge est la possibilité de trader avec des fonds plus importants que le dépôt initial. Cela peut donner aux traders une chance d’obtenir des rendements plus élevés sur leurs investissements. Toutefois, il est important de garder à l’esprit que l’utilisation de l’effet de levier peut également entraîner des pertes plus importantes. Vous devez donc peser les risques avant de l’appliquer à vos transactions. Pour en savoir plus sur le trading sur marge, consultez cet article : Opérations sur marges: comment ça fonctionne?

Lorsque vous tradez avec une marge, il est important de surveiller attentivement les niveaux de marge. Si le prix d’un actif augmente soudainement, vous devrez peut-être ajouter des fonds supplémentaires à votre compte, mettant ainsi une plus grande partie de votre capital en danger. Cela peut être nécessaire pour maintenir la position ouverte.

Pour suivre vos transactions et ne jamais manquer le bon moment pour sortir d’une transaction, vous pouvez appliquer des niveaux stop-loss et take-profit à vos transactions.

Disponibilité

Lorsque le marché est en baisse, les ventes à découvert augmentent. Il se peut donc que de nombreux traders cherchent à vendre à découvert un nombre limité d’actifs. Certains d’entre eux peuvent ne pas être disponibles pour un trader ordinaire. Ce problème ne se pose pas avec la vente à découvert d’actions par CFD : comme vous n’achetez aucun actif, il est très difficile d’en manquer.

Inconvénients

La vente à découvert n’est pas sans risque : il y a quelques éléments importants à prendre en compte avant d’agir.

Pertes potentiellement illimitées

Lorsque quelqu’un achète un actif (ouvre une position longue), la valeur la plus basse qu’il peut atteindre est 0. Par exemple, si quelqu’un achète une action pour 100 $, la perte la plus importante qui peut se produire est de 100 $. Il ne serait pas possible que le prix de l’action aille plus bas. Cependant, avec la vente à découvert dans le trading, les pertes peuvent potentiellement se poursuivre. Il n’y a pas de limite à la hausse du prix : il peut continuer à augmenter pendant une longue période.

Certains courtiers fournissent des outils de gestion des risques que les traders peuvent utiliser pour gérer les pertes. Par exemple, sur IQ Option, si une position CFD perdante atteint -50 %, elle sera automatiquement fermée.

La vente à découvert avec des CFD peut offrir des opportunités intéressantes, mais aussi des risques élevés, surtout lorsqu’on utilise l’effet de levier. Cela peut augmenter considérablement les profits, mais cela rend également les transactions plus risquées et peut entraîner des pertes plus importantes. Veillez donc à évaluer les taux de marge et d’effet de levier avant d’appuyer sur le bouton « Vendre » dans la salle des marchés.

Conclusion

La vente à découvert peut vous permettre de trader sur un marché en baisse. Lorsque vous vendez des actions à découvert avec des CFD, cette approche peut offrir des opportunités de trading intéressantes et des rendements potentiellement plus élevés. Cependant, elle comporte également plusieurs risques, que chaque trader doit prendre en compte pour prendre une décision en connaissance de cause. Les outils de gestion du risque, tels que le stop-loss et le take-profit, peuvent être utiles pour gérer les pertes potentielles.